ФИНАМ: Планы Минфина по размещениям ОФЗ нервируют рынок

Сектор инвалютных облигаций. Вчера "Сегежа Групп" (ruA+) собирала заявки на выпуск юаневых облигаций с офертой через 3 года. По итогам букбилдинга финальный ориентир ставки купона зафиксирован на уровне 4,15% годовых, объем размещения составит ¥500 млн.

Сектор инвалютных облигаций. Вчера "Сегежа Групп" (ruA+) собирала заявки на выпуск юаневых облигаций с офертой через 3 года. По итогам букбилдинга финальный ориентир ставки купона зафиксирован на уровне 4,15% годовых, объем размещения составит ¥500 млн.

Турция разместила пятилетние долларовые евробонды на $1,5 млрд под доходность в 10% годовых. И хотя доходность последних бумаг превысила ставку аналогичных по сроку казначейских облигаций США на 5,61 процентного пункта (тогда как в марте спред был выше - 6,45 п. п.), обратим внимание, что суверенные заемщики с "мусорными" рейтингами размещаются уже с двузначной долларовой доходностью.

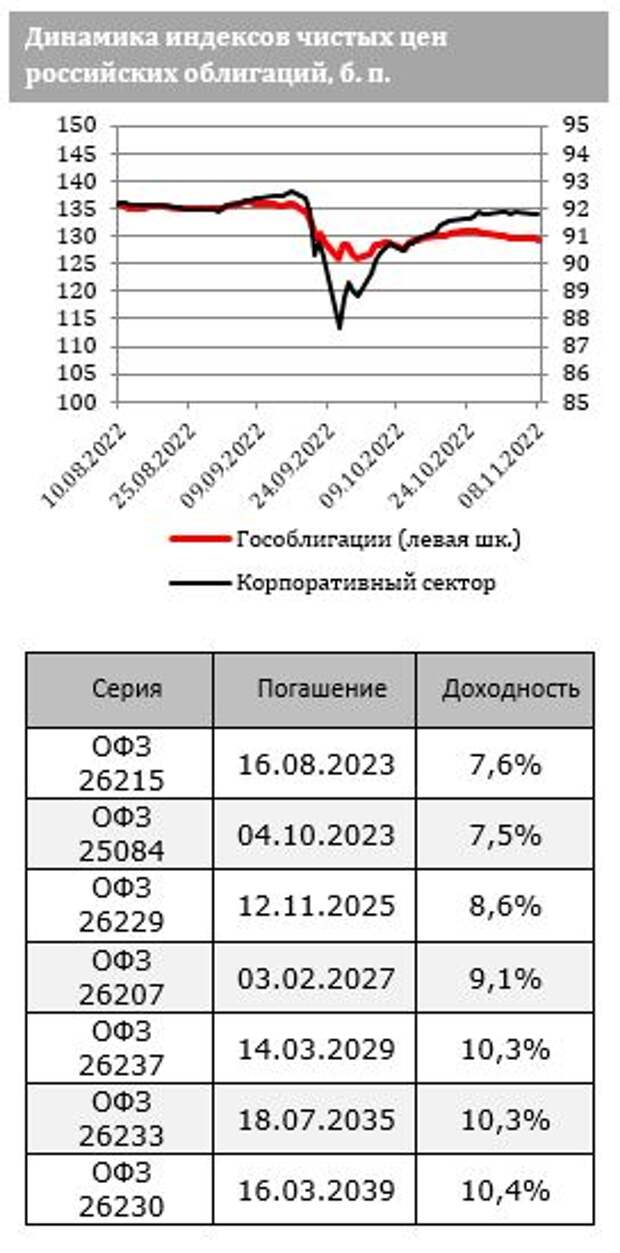

Сектор рублевых облигаций. Участники рынка продолжают пребывать в беспокойстве относительно аппетитов Минфина по размещению новых ОФЗ. Сегодня будут проведены аукционы по продаже ОФЗ-ПД серии 26237, ОФЗ-ПК серии 29021 и ОФЗ-ИН серии 52004 в объемах остатков, доступных для размещения в каждом выпуске. И это при том, что ведомство уже перевыполнило план размещений гособлигаций на четвертый квартал этого года более чем в 2,6 раза. На этом фоне ценовой индекс ОФЗ вчера просел на 0,45%.

Корпоративный индекс RUCBICP по итогам дня снизился на 0,05% и закрылся на уровне 91,75 пункта при объёме торгов ₽332 млн.

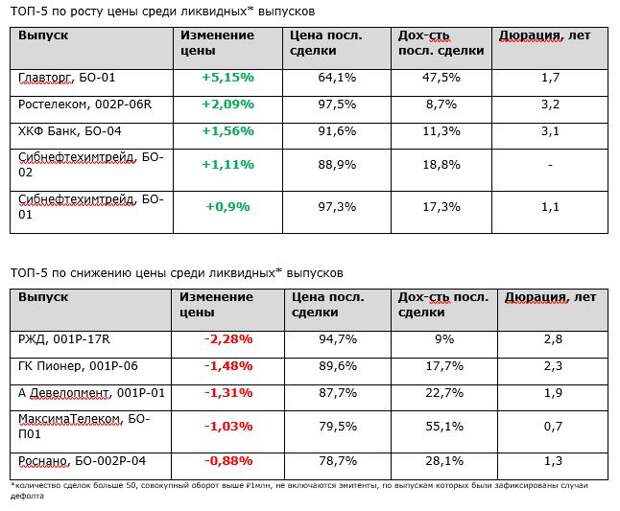

Наиболее крупные обороты среди корпоративных облигаций проходили в бумагах О'КЕЙ Б1Р4 (доходность - 10%, дюрация - 1 год), СамолетP12 (доходность - 13,1%, дюрация - 2,3 года), ГПБ БО-10 (доходность - 8,5%, дюрация - 1,8 года), Сбер Sb17R (доходность - 8,4%, дюрация - 1 год) и БСК 1Р-02 (доходность - 9,8%, дюрация - 2,1 года).Сегодня ритейлер "О’Кей" (ruA-) откроет книгу на выпуск биржевых облигаций объемом не менее ₽5 млрд с офертой через 3,5 года. Ориентир ставки купона - не выше 11,75% годовых. Стала известна дата сбора на дебютный выпуск "АгроКубань Ресурс" (ruA-) - букбилдинг запланирован на 17 ноября. Объем выпуска - 3 млрд, срок обращения - 3 года, ориентир ставки купона - G-curve на сроке 3 года + не более 350 б.п.

Свежие комментарии