ФИНАМ: ЕАБР собирается предложить юаневый выпуск

Сектор инвалютных облигаций. Евразийский банк развития (ЕАБР) планирует в первой половине ноября провести сбор заявок инвесторов на приобретение 3-летних облигаций объемом 1,5 млрд юаней. Ориентир по ставке купона - 3,75-3,95% годовых.

Сектор инвалютных облигаций. Евразийский банк развития (ЕАБР) планирует в первой половине ноября провести сбор заявок инвесторов на приобретение 3-летних облигаций объемом 1,5 млрд юаней. Ориентир по ставке купона - 3,75-3,95% годовых.

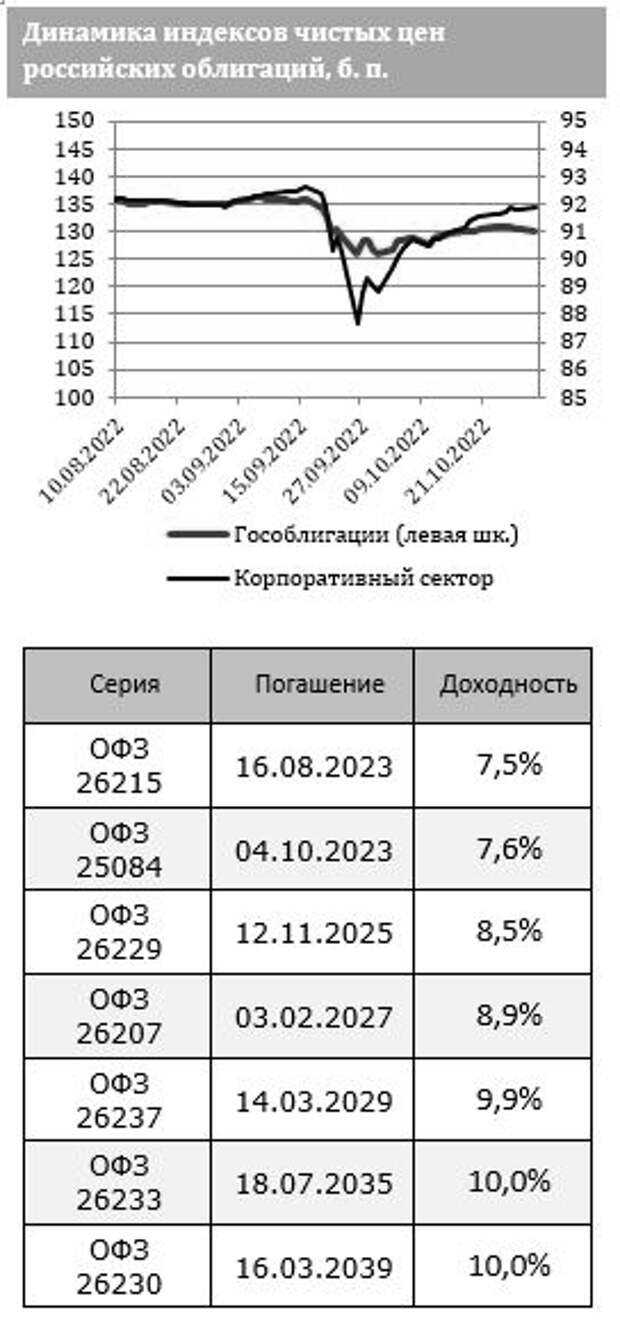

Сектор рублевых облигаций. Как и неделей ранее, сегодня Минфин предложит инвесторам "полное меню" ОФЗ: фиксированный, переменный купон и инфляционный линкер. Что касается флоатеров (облигаций с переменной ставкой купона), то вчера мы выпустили записку по этому инструменту. Если рассматривать базовый сценарий развития событий, то инвестирование в облигации с переменной ставкой купона позволяет наряду с защитой от процентного риска получить и вполне конкурентоспособный уровень доходности. В этой связи мы полагаем, что определенная часть портфелей инвесторов в текущих условиях должна быть непременно отведена под этот инструмент. Мы подтверждаем рейтинг "Покупать" выпуск ОФЗ серии 24021 (ISIN: RU000A101CK7).

Корпоративный индекс RUCBICP по итогам дня снизился на 0,03% и закрылся на уровне 91,87 пункта при объёме торгов ₽1,7 млрд.

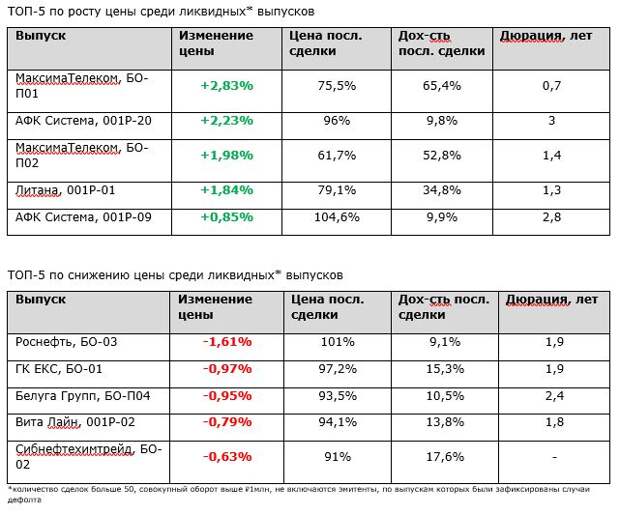

Наиболее крупные обороты среди корпоративных облигаций проходили в бумагах Государственной транспортной лизинговой компании: ГТЛК 2P-01 (доходность - 11,1%, дюрация - 1,7 года), ГТЛК БО-06 (доходность - 11,4%, дюрация - 2,6 года), ГТЛК БО-04 (доходность - 10,9%, дюрация - 0,8 года), ГТЛК 1P-07 (доходность - 10,6%, дюрация - 0,2 года). Высокие объёмы торгов были отмечены также в облигациях БелугаБП4 (доходность - 10,5%, дюрация - 2,4 года), МТС-Банк01 (доходность - 9,1%, дюрация - 0,5 года) и СамолетP12 (доходность - 13,1%, дюрация - 2,3 года).Девелопер "Глоракс" (BBB-(RU)) сообщил, что во второй половине ноября планирует разместить биржевые облигации объемом ₽1 млрд и сроком обращения 2 года. Ориентир ставки купона - не выше 14,5% годовых.

Свежие комментарии