Инвестиционное резюме

Самолет - один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П.Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

После проведения IPO компания со временем планирует выйти на SPO и довести долю акций в свободном обращении до 30-40% после того, как будут запущены новые проекты, которые поспособствуют росту стоимости бизнеса.

Биржи: Московская биржа

Мы оцениваем капитализацию в 59,4 млрд руб., а стоимость бизнеса (EV) - в 73,4 млрд руб.

Оценочные мультипликаторы IPO:

- P/E 2020П 14,7 х- EV/EBITDA LTM 9,5x- EV/EBITDA 2020П 7,9хАндеррайтеры: ВТБ Капитал

О компании

Самолет - один из крупнейших российских девелоперов. С момента основания компания сдала в эксплуатацию более 1,73 млн кв. м недвижимости.

Всего в комплексах компании проживает порядка 100 тыс. жителей.Штаб-квартира: г. Москва (Россия)

Год основания: 2012

Регион операций: Россия, преимущественно Московский регион

Количество сотрудников: 1500

Самолет создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Проекты Компании отличаются продуманной организацией жилых пространств, мест общего пользования и развитой социальной инфраструктурой.

Бизнес-стратегия компании предполагает укрепление позиций на рынках Московского региона и расширение портфеля проектов на рынке Северо-Западного региона, а также изучение возможности новых проектов в других регионах России.

Бизнес-модель

Компания контролирует ключевые этапы реализации проектов: приобретение земельного участка, проектирование, строительство, маркетинг и продажи. Партнерство с владельцами земельных участков. Ключевым элементом стратегии компании является модель долгосрочных партнерских соглашений с собственниками земли, что позволяет избежать крупных инвестиций в земельный участок на стартовом этапе проекта и снизить кредитные риски. Комплексное освоение территорий. Компания создает масштабные городские кварталы с необходимой для жизни инфраструктурой в шаговой доступности, тогда как инвестиционный потенциал такого рода проектов максимально раскрывается в долгосрочной перспективе. Квартира с ремонтом. Компания закупает современные отделочные материалы у надежных поставщиков и сдает квартиры с уже чистовой отделкой. Самолет создает доступное удобство. Вместе с домами компания строит детские сады, школы и поликлиники, а также обустраивает детские и спортивные площадки, места для прогулок и отдыха.География строительства. Москва и МО, Ленинградская область

Источник: данные компании

Факторы привлекательности

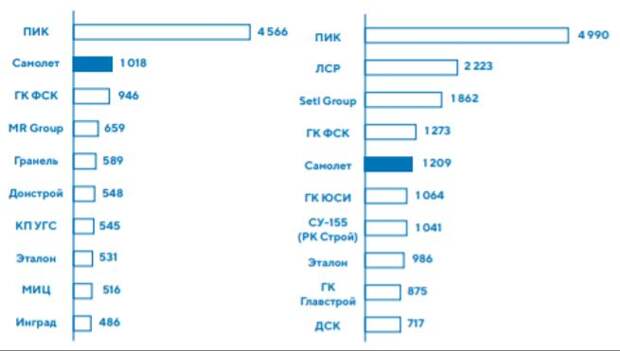

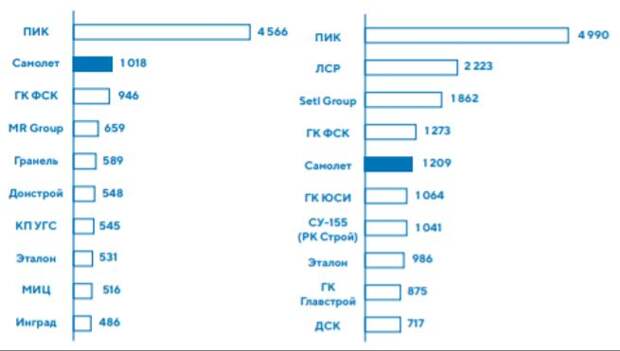

Московский регион является самым крупным рынком недвижимости в России, его доля в общем объеме ввода в эксплуатацию многоквартирного жилья в России составляет порядка 20%. В 2019 году компания заняла 2-е место в Московском регионе по объему проданных площадей жилой недвижимости с долей рынка в 6%. Объем ввода в эксплуатацию проектов Самолета в Московском регионе в 2019 году вырос в 2,3 раза относительно 2018 года и составил 512 тыс. кв. м. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Земельный банк Самолета, по оценке Cushman & Wakefield по состоянию на 30 июня 2020 года, превышает 15 млн кв. м совокупной стоимостью порядка 176,9 млрд руб. При этом около 30% земельного банка находится на стадии строительства, оставшаяся часть - на предпроектной стадии и стадии проектирования. Расширение программы материнского капитала и иных социальных выплат формирует дополнительный спрос на рынке недвижимости, поскольку большая часть россиян использует полученные выплаты именно на улучшение жилищных условий. Программа реновации в Санкт-Петербурге и Московской области, направленная на комплексное развитие территорий, оказывает сильное влияние на рынок недвижимости и является драйвером роста индустрии девелопмента. После сноса старых объектов на рынке появятся земельные участки под застройку в привлекательных районах крупных городов с существующей транспортной и жилой инфраструктурой. Кризис создает дополнительные возможности крупным девелоперам для покупки привлекательных активов с интересной локацией по доступной цене. Дивидендная политика учитывает долговую нагрузку компании, при этом обеспечивает минимальный уровень дивидендных выплат акционерам.Объем ввода в эксплуатацию в 2017-2019 годах, тыс. кв. м. Московский регион, Россия

Источник: Единый реестр застройщиков ЕИСЖСОбзор отрасли

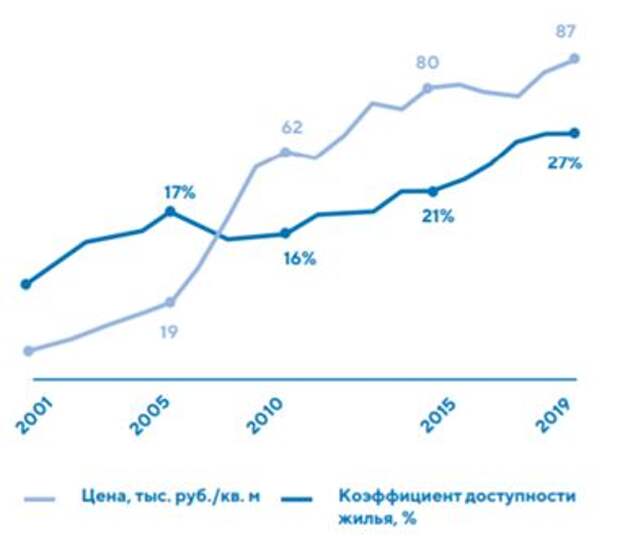

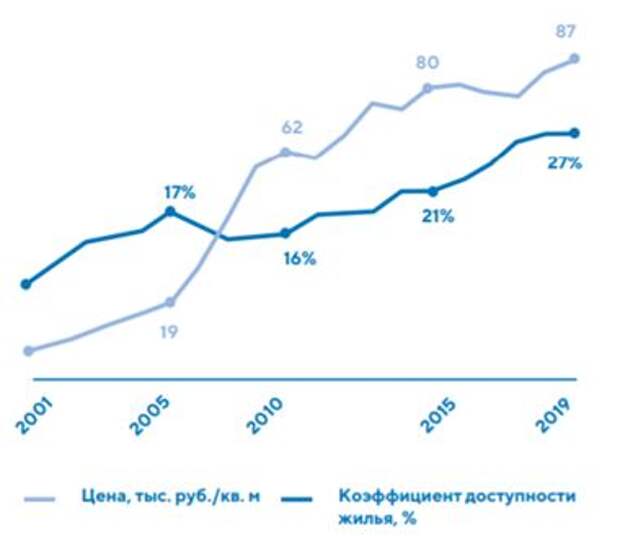

С 2000 года наблюдался значительный рост средней цены квадратного метра в Московском регионе, при этом уровень спроса остается достаточно высоким в связи с ростом реальных доходов населения и повышением доступности ипотечного кредитования.Динамика цен и доступность многоквартирного жилья в Московском регионе

Источник: Росстат, ЦБ РФ

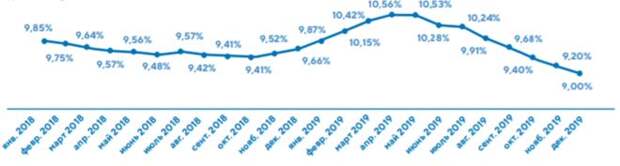

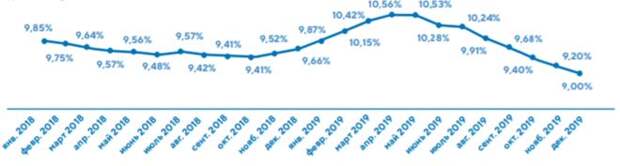

Одним из ключевых факторов роста спроса на рынке Московского региона стало повышение доступности ипотечного кредитования, в том числе в связи с реализацией государственных программ, направленных на повышение доступности жилья для населения. Кроме того, Правительство России в рамках стимулирования экономики в период коронавирусного кризиса собирается продлить программу льготной ипотеки под 6,5% до конца 2021 года и расширить ее с 900 млрд руб. до 2,8 трлн руб. Данный тренд является особенно важным для компании, так как около 70% сделок по покупке квартир Самолета проводится с использованием ипотеки.

Динамика средней ставки по ипотеке

Источник: ДОМ.РФ, данные компании

Девелопмент в России характеризуется высокой конкуренцией. На 20 крупнейших девелоперских компаний приходится около четверти текущего объема строительства. При этом Самолет является одним из крупнейших российских девелоперов, входит в топ-10 застройщиков по объему текущего строительства и по итогам 2019 года занял 5-е место в стране по объему ввода жилья в эксплуатацию. Кроме того, с введением в 2018 году проектного финансирования и эскроу-счетов порог входа на рынок стал практически недосягаем для новых частных компаний. В ближайшие годы мы ожидаем дальнейшей консолидации рынка вокруг ключевых застройщиков, которая будет сопровождаться уходом мелких игроков, вызванным неспособностью адаптироваться к новым требованиям законодательства. Консолидация отрасли положительно снизит конкуренцию и потенциально благоприятно повлияет на рентабельность застройщиков.Операционные и финансовые результаты

Объём реализации недвижимости в денежном выражении за 9 месяцев 2020 года увеличился на 21% до 41 млрд руб. и 348 тыс. кв. м., при этом продажи в Москве выросли на 125% до 13,7 млрд руб. и 101,5 тыс. кв. м. Доля ипотечных сделок за 9 месяцев 2020 года достигла 76% от общего объёма продаж. По итогам первого полугодия 2020 года выручка компании составила 22,7 млрд руб., оставшись практически на неизменном уровне относительно аналогичного периода прошлого года. Валовая прибыль в 1П 2020 выросла на 23% и составила 5,7 млрд руб. Таким образом, валовая рентабельность составила 25,0%, увеличившись по сравнению с аналогичным периодом прошлого года на 5,2 п.п. Скорректированная EBITDA в 1П 2020 составила 3,9 млрд руб., что на 5% выше аналогичного показателя годом ранее. Рентабельность по скорректированной EBITDA по итогам отчетного периода составила 17,4% против 16,1% годом ранее. Чистая прибыль в 1П 2020 выросла на 40% по сравнению с прошлым годом и достигла 688 млн руб. Чистый долг по состоянию на 30 июня 2020 года составил 13,2 млрд руб. по сравнению с 11,4 млрд руб. на конец 2019 года, что обусловлено привлечением финансовых ресурсов для развития компании и формированием запаса ликвидности для безрискового прохождения периода действия режима ограничений.Показатель, млрд руб., если не указано иное

2018

2019

Изм., г/г

1П 2019

1П 2020

Изм., г/г

Выручка

38,7

51,1

32%

23,4

22,7

-3%

Валовая прибыль

7,3

9,9

35%

4,6

5,7

23%

Валовая маржа

18,9%

19,3%

0,4%

19,8%

25,0%

5,2%

EBITDA

2,7

5,4

101%

3,0

2,9

-3%

Маржа EBITDA

6,9%

10,5%

3,6%

12,7%

12,6%

-0,1%

EBITDA скорр.

4,4

7,5

72%

3,8

3,9

5%

Скорр. маржа EBITDA

11,3%

14,7%

3,4%

16,1%

17,4%

1,3%

Чистая прибыль

2,4

0,9

-64%

0,5

0,7

40%

Чистая маржа

6,2%

1,7%

-4,6%

2,1%

3,1%

0,9%

Источник: данные компании, расчеты ГК ФИНАМ

Дивидендная политика

Новая утвержденная дивидендная политика будет применяться по результатам 2020 финансового года, первые выплаты планируется произвести в 2021 году. При коэффициенте долговой нагрузки чистый долг/скорректированная EBITDA менее 1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При чистом долге 1,0-2,0х скорр. EBITDA - не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей.

Оценка

Для анализа стоимости акций Самолета мы использовали метод мультипликаторов.

Название компании

P/E 2020E

EV / EBITDA, LTM

EV / EBITDA, 2020E

ПИК

9,1

7,1

7,4

Эталон

11,3

8,4

6,1

Галс-Девелопмент

NaN

22,5

NaN

Группа ЛСР

8,2

6,2

6,1

Российские аналоги, медиана

9,1

7,8

6,1

Зарубежные аналоги, медиана

11,3

20,7

15,9

Источник: Reuters оценки ИК "ФИНАМ"

Как узнать, какие компании и когда выходят на IPO в Америке?

Оценка по мультипликаторам проводилась по российским и зарубежным аналогам развивающихся стран. Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то при расчете целевой капитализации нами был применен страновой дисконт 15%.

Мы оцениваем капитализацию Самолета в 59,4 млрд руб. и стоимость бизнеса (EV) в 73,4 млрд руб.

Факторы риска

Девелопмент является цикличной и чувствительной к экономике отраслью, поэтому финансовые показатели в значительной степени определяются макроэкономическими показателями: ипотечными ставками, уровнем доходов покупателей и занятости, инфляцией и пр. Спрос на недвижимость зависит от численности населения, деловой активности в регионе и трендов трудовой миграции. Геологические и погодные условия являются возможным фактором риска для бизнеса. Изменения в законодательстве - федеральных ипотечных программах, налоговых условий, возникновение иных требований к выполнению обязательств по отношению к органам городского управления. Доступность земельных участков для строительства и динамика экономического развития в регионе присутствия. Отсутствие своевременного доступа к финансированию может привести к невозможности покупки земли для строительства, увеличению затрат и задержек с вводом жилья.Инвестиционное резюме

Самолет - один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П.Инвестиционное резюме

Самолет - один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П.Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

После проведения IPO компания со временем планирует выйти на SPO и довести долю акций в свободном обращении до 30-40% после того, как будут запущены новые проекты, которые поспособствуют росту стоимости бизнеса.

Биржи: Московская биржа

Мы оцениваем капитализацию в 59,4 млрд руб., а стоимость бизнеса (EV) - в 73,4 млрд руб.

Оценочные мультипликаторы IPO:

- P/E 2020П 14,7 х- EV/EBITDA LTM 9,5x- EV/EBITDA 2020П 7,9хАндеррайтеры: ВТБ Капитал

О компании

Самолет - один из крупнейших российских девелоперов. С момента основания компания сдала в эксплуатацию более 1,73 млн кв. м недвижимости. Всего в комплексах компании проживает порядка 100 тыс. жителей.

Штаб-квартира: г. Москва (Россия)

Год основания: 2012

Регион операций: Россия, преимущественно Московский регион

Количество сотрудников: 1500

Самолет создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Проекты Компании отличаются продуманной организацией жилых пространств, мест общего пользования и развитой социальной инфраструктурой.

Бизнес-стратегия компании предполагает укрепление позиций на рынках Московского региона и расширение портфеля проектов на рынке Северо-Западного региона, а также изучение возможности новых проектов в других регионах России.

Бизнес-модель

Компания контролирует ключевые этапы реализации проектов: приобретение земельного участка, проектирование, строительство, маркетинг и продажи. Партнерство с владельцами земельных участков. Ключевым элементом стратегии компании является модель долгосрочных партнерских соглашений с собственниками земли, что позволяет избежать крупных инвестиций в земельный участок на стартовом этапе проекта и снизить кредитные риски. Комплексное освоение территорий. Компания создает масштабные городские кварталы с необходимой для жизни инфраструктурой в шаговой доступности, тогда как инвестиционный потенциал такого рода проектов максимально раскрывается в долгосрочной перспективе. Квартира с ремонтом. Компания закупает современные отделочные материалы у надежных поставщиков и сдает квартиры с уже чистовой отделкой. Самолет создает доступное удобство. Вместе с домами компания строит детские сады, школы и поликлиники, а также обустраивает детские и спортивные площадки, места для прогулок и отдыха.География строительства. Москва и МО, Ленинградская область

Источник: данные компании

Факторы привлекательности

Московский регион является самым крупным рынком недвижимости в России, его доля в общем объеме ввода в эксплуатацию многоквартирного жилья в России составляет порядка 20%. В 2019 году компания заняла 2-е место в Московском регионе по объему проданных площадей жилой недвижимости с долей рынка в 6%. Объем ввода в эксплуатацию проектов Самолета в Московском регионе в 2019 году вырос в 2,3 раза относительно 2018 года и составил 512 тыс. кв. м. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Земельный банк Самолета, по оценке Cushman & Wakefield по состоянию на 30 июня 2020 года, превышает 15 млн кв. м совокупной стоимостью порядка 176,9 млрд руб. При этом около 30% земельного банка находится на стадии строительства, оставшаяся часть - на предпроектной стадии и стадии проектирования. Расширение программы материнского капитала и иных социальных выплат формирует дополнительный спрос на рынке недвижимости, поскольку большая часть россиян использует полученные выплаты именно на улучшение жилищных условий. Программа реновации в Санкт-Петербурге и Московской области, направленная на комплексное развитие территорий, оказывает сильное влияние на рынок недвижимости и является драйвером роста индустрии девелопмента. После сноса старых объектов на рынке появятся земельные участки под застройку в привлекательных районах крупных городов с существующей транспортной и жилой инфраструктурой. Кризис создает дополнительные возможности крупным девелоперам для покупки привлекательных активов с интересной локацией по доступной цене. Дивидендная политика учитывает долговую нагрузку компании, при этом обеспечивает минимальный уровень дивидендных выплат акционерам.Объем ввода в эксплуатацию в 2017-2019 годах, тыс. кв. м. Московский регион, Россия

Источник: Единый реестр застройщиков ЕИСЖСОбзор отрасли

С 2000 года наблюдался значительный рост средней цены квадратного метра в Московском регионе, при этом уровень спроса остается достаточно высоким в связи с ростом реальных доходов населения и повышением доступности ипотечного кредитования.Динамика цен и доступность многоквартирного жилья в Московском регионе

Источник: Росстат, ЦБ РФ

Одним из ключевых факторов роста спроса на рынке Московского региона стало повышение доступности ипотечного кредитования, в том числе в связи с реализацией государственных программ, направленных на повышение доступности жилья для населения. Кроме того, Правительство России в рамках стимулирования экономики в период коронавирусного кризиса собирается продлить программу льготной ипотеки под 6,5% до конца 2021 года и расширить ее с 900 млрд руб. до 2,8 трлн руб. Данный тренд является особенно важным для компании, так как около 70% сделок по покупке квартир Самолета проводится с использованием ипотеки.

Динамика средней ставки по ипотеке

Источник: ДОМ.РФ, данные компании

Девелопмент в России характеризуется высокой конкуренцией. На 20 крупнейших девелоперских компаний приходится около четверти текущего объема строительства. При этом Самолет является одним из крупнейших российских девелоперов, входит в топ-10 застройщиков по объему текущего строительства и по итогам 2019 года занял 5-е место в стране по объему ввода жилья в эксплуатацию. Кроме того, с введением в 2018 году проектного финансирования и эскроу-счетов порог входа на рынок стал практически недосягаем для новых частных компаний. В ближайшие годы мы ожидаем дальнейшей консолидации рынка вокруг ключевых застройщиков, которая будет сопровождаться уходом мелких игроков, вызванным неспособностью адаптироваться к новым требованиям законодательства. Консолидация отрасли положительно снизит конкуренцию и потенциально благоприятно повлияет на рентабельность застройщиков.Операционные и финансовые результаты

Объём реализации недвижимости в денежном выражении за 9 месяцев 2020 года увеличился на 21% до 41 млрд руб. и 348 тыс. кв. м., при этом продажи в Москве выросли на 125% до 13,7 млрд руб. и 101,5 тыс. кв. м. Доля ипотечных сделок за 9 месяцев 2020 года достигла 76% от общего объёма продаж. По итогам первого полугодия 2020 года выручка компании составила 22,7 млрд руб., оставшись практически на неизменном уровне относительно аналогичного периода прошлого года. Валовая прибыль в 1П 2020 выросла на 23% и составила 5,7 млрд руб. Таким образом, валовая рентабельность составила 25,0%, увеличившись по сравнению с аналогичным периодом прошлого года на 5,2 п.п. Скорректированная EBITDA в 1П 2020 составила 3,9 млрд руб., что на 5% выше аналогичного показателя годом ранее. Рентабельность по скорректированной EBITDA по итогам отчетного периода составила 17,4% против 16,1% годом ранее. Чистая прибыль в 1П 2020 выросла на 40% по сравнению с прошлым годом и достигла 688 млн руб. Чистый долг по состоянию на 30 июня 2020 года составил 13,2 млрд руб. по сравнению с 11,4 млрд руб. на конец 2019 года, что обусловлено привлечением финансовых ресурсов для развития компании и формированием запаса ликвидности для безрискового прохождения периода действия режима ограничений.Показатель, млрд руб., если не указано иное

2018

2019

Изм., г/г

1П 2019

1П 2020

Изм., г/г

Выручка

38,7

51,1

32%

23,4

22,7

-3%

Валовая прибыль

7,3

9,9

35%

4,6

5,7

23%

Валовая маржа

18,9%

19,3%

0,4%

19,8%

25,0%

5,2%

EBITDA

2,7

5,4

101%

3,0

2,9

-3%

Маржа EBITDA

6,9%

10,5%

3,6%

12,7%

12,6%

-0,1%

EBITDA скорр.

4,4

7,5

72%

3,8

3,9

5%

Скорр. маржа EBITDA

11,3%

14,7%

3,4%

16,1%

17,4%

1,3%

Чистая прибыль

2,4

0,9

-64%

0,5

0,7

40%

Чистая маржа

6,2%

1,7%

-4,6%

2,1%

3,1%

0,9%

Источник: данные компании, расчеты ГК ФИНАМ

Дивидендная политика

Новая утвержденная дивидендная политика будет применяться по результатам 2020 финансового года, первые выплаты планируется произвести в 2021 году. При коэффициенте долговой нагрузки чистый долг/скорректированная EBITDA менее 1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При чистом долге 1,0-2,0х скорр. EBITDA - не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей.

Оценка

Для анализа стоимости акций Самолета мы использовали метод мультипликаторов.

Название компании

P/E 2020E

EV / EBITDA, LTM

EV / EBITDA, 2020E

ПИК

9,1

7,1

7,4

Эталон

11,3

8,4

6,1

Галс-Девелопмент

NaN

22,5

NaN

Группа ЛСР

8,2

6,2

6,1

Российские аналоги, медиана

9,1

7,8

6,1

Зарубежные аналоги, медиана

11,3

20,7

15,9

Источник: Reuters оценки ИК "ФИНАМ"

Как узнать, какие компании и когда выходят на IPO в Америке?

Оценка по мультипликаторам проводилась по российским и зарубежным аналогам развивающихся стран. Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то при расчете целевой капитализации нами был применен страновой дисконт 15%.

Мы оцениваем капитализацию Самолета в 59,4 млрд руб. и стоимость бизнеса (EV) в 73,4 млрд руб.

Факторы риска

Девелопмент является цикличной и чувствительной к экономике отраслью, поэтому финансовые показатели в значительной степени определяются макроэкономическими показателями: ипотечными ставками, уровнем доходов покупателей и занятости, инфляцией и пр. Спрос на недвижимость зависит от численности населения, деловой активности в регионе и трендов трудовой миграции. Геологические и погодные условия являются возможным фактором риска для бизнеса. Изменения в законодательстве - федеральных ипотечных программах, налоговых условий, возникновение иных требований к выполнению обязательств по отношению к органам городского управления. Доступность земельных участков для строительства и динамика экономического развития в регионе присутствия. Отсутствие своевременного доступа к финансированию может привести к невозможности покупки земли для строительства, увеличению затрат и задержек с вводом жилья.Инвестиционное резюме

Самолет - один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П.

Свежие комментарии