Аналитики ФГ "ФИНАМ" провели исследование электроэнергетического сектора и дали рекомендации по компаниям.

Ключевые тенденции и прогнозы в электроэнергетике

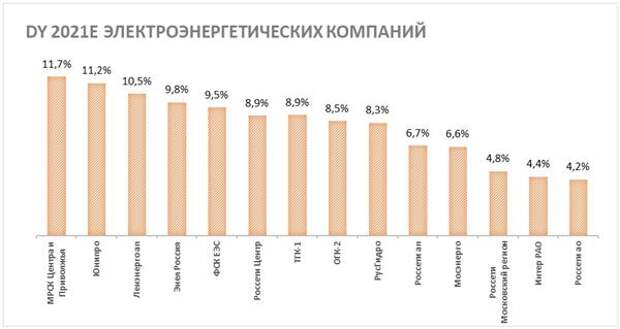

Улучшение показателей отпуска в российской электроэнергетике, сопровождаемое сильной ценовой конъюнктурой на РСВ и КОМ, дает операционный рычаг и позволяет многим компаниям демонстрировать рост прибыли в этом году. Перспективы по годовой прибыли и дивидендам улучшаются, однако инвесторам этого недостаточно, поэтому сектор смотрится пока слабее рынка. На фоне позитивных финансовых промежуточных отчетов наметилась тенденция пересмотра годовых прогнозов по прибыли инвестдомами в большую сторону, и скоро сектор может наверстать упущенное. Во II полугодии 2021 года дивидендные акции, на наш взгляд, будут более востребованы из-за замедления ралли на рынке и формирования дивидендных портфелей под сезон 2022 года, и сектор может получить свою долю капитала. В генерирующей отрасли средняя дивидендная доходность превышает 8%, некоторые сетевые компании могут предложить еще больше. Концепция развития водородной энергетики России, на наш взгляд, выглядит слишком оптимистичной на фоне низких начальных инвестиций в отрасль по сравнению с ведущими зарубежными аналогами.

5. В то же время "зеленая" трансформация в США вступает с конфликт с дивидендной природой коммунальных компаний. Поэтому американские utilities, в отличие от других секторов, не могут сейчас существенно увеличивать выплаты.

6. Необходимость увеличения ВИЭ-мощностей в экономиках Еврозоны для достижения таргета концепции Fit for 55 дополняется прогнозируемым ростом спроса, вызванным электрификацией автопарка и уходом от газового отопления. Такая комбинация создает возможности захвата долей рынка лидерами в области "зеленого перехода" в ряде стран Евросоюза.

7. Китайская электроэнергетика продолжается находиться под давлением невнятной регуляторной риторики правительства. Анонсированные климатические цели на данный момент плохо увязываются с желанием руководства страны поддержать слабеющие темпы промышленного роста за счет использования угольных мощностей, которые изначально должны были строиться в качестве резервных источников. Лидерство страны по вводу ВИЭ в ближайшие годы сохранится, однако генераторы ждут большей ясности касательно темпов и необходимости декарбонизации.

Utilities RU: энергорынок бьет ожиданияКлючевые тенденции сектора

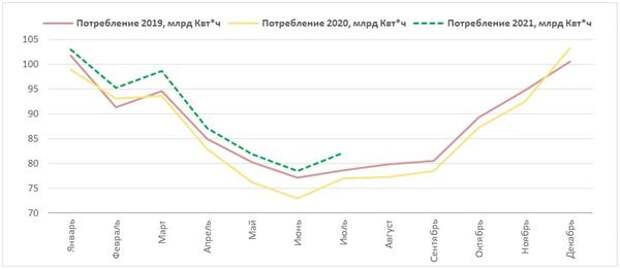

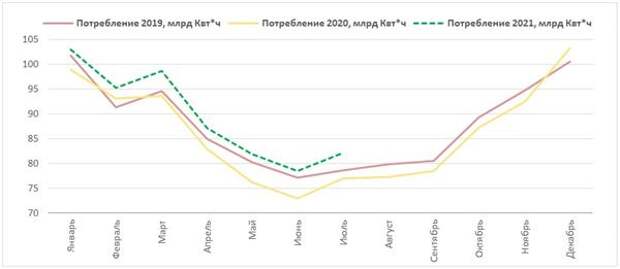

Отечественный сектор электроэнергетики продолжает показывать хорошую динамику на фоне благоприятной конъюнктуры. Погодные тренды минувшего лета способствовали как росту потребления внутри страны, так и повышенному спросу на экспортируемую отечественную электроэнергию. Несмотря на снизившуюся деловую активность в производственном секторе РФ в июне и июле текущего года (индексы PMI составили 49,2 и 47,5 пункта соответственно), потребление электроэнергии за первые 7 месяцев 2021 года увеличилось на 5,9% (г/г), движимое спросом в ОЭС Центра (+7,8% г/г), ОЭС Средней Волги (+8,1% г/г) и ОЭС Юга (+8,5% г/г), поэтому энергорынок восстанавливается быстрее, чем многие ранее ожидали.

Источник: СО ЕЭС

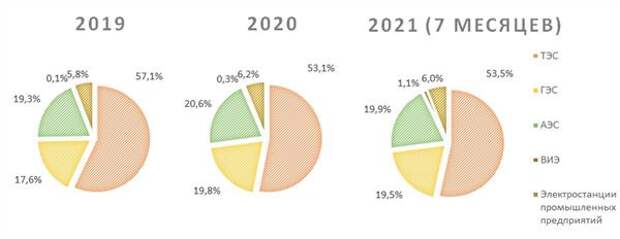

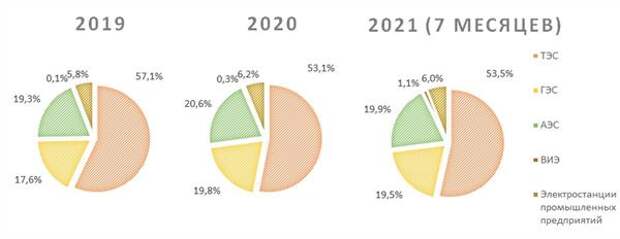

Солнечная погода в мае-июле наряду с увеличением вводимых мощностей позволили впервые в истории российской электроэнергетики зафиксировать среднегодовую долю ВИЭ в выработке (без учета ГЭС), превышающую 1%: за 7 месяцев ЕЭС России выработала 1,12% всей электроэнергии за счет возобновляемых источников. В мае, июне и июле доля ВИЭ в выработке держалась около 2% (2,12%, 2,09%, 1,89%), что также является рекордом для отечественной энергосистемы - ранее месячная доля ВИЭ не поднималась выше 1%.

Источник: СО ЕЭС

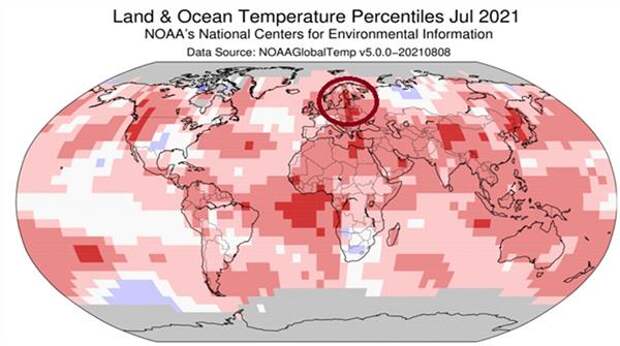

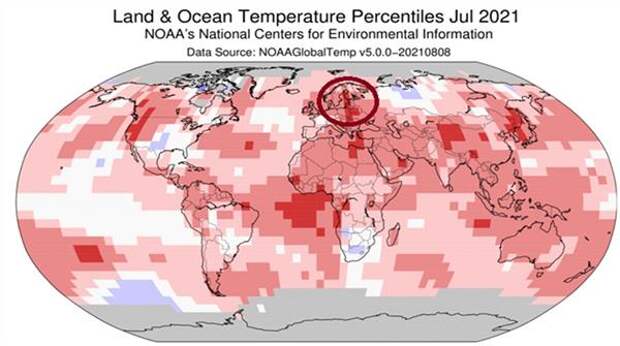

В то же время жаркая погода летом 2021 года способствовала увеличению энергопотребления для целей охлаждения помещений, причем не только в России, но и в глобальном разрезе. По информации национального центра экологической информации NOAA, июль 2021 года стал самым жарким месяцем за всю историю метеонаблюдений.

Источник: NOAA

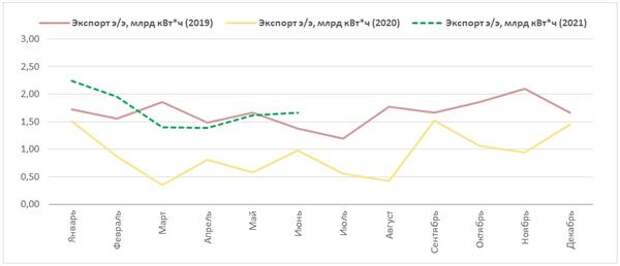

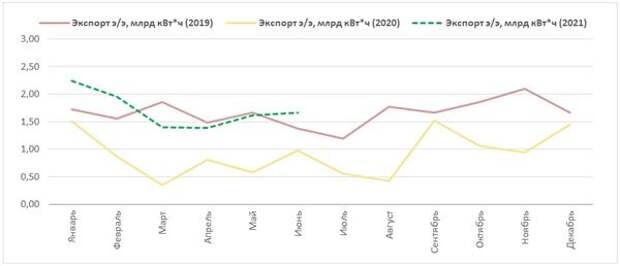

Пиковые температуры в Скандинавии и Прибалтике увеличили экспорт российской электроэнергии в Финляндию, Литву и Латвию, который по итогам июня, по последним данным Федеральной таможенной службы (ФТС), уже превысил уровень 2019 года в количественном выражении. Мы ожидаем, что июльский экспорт также окажется выше отметки 2019 года и зафиксируется в диапазоне 1,50-2,00 млрд кВт*ч.

Источник: ФТС РФ

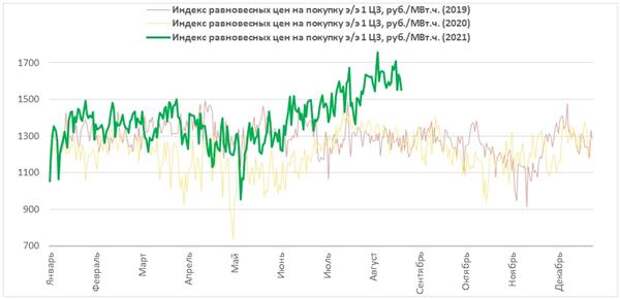

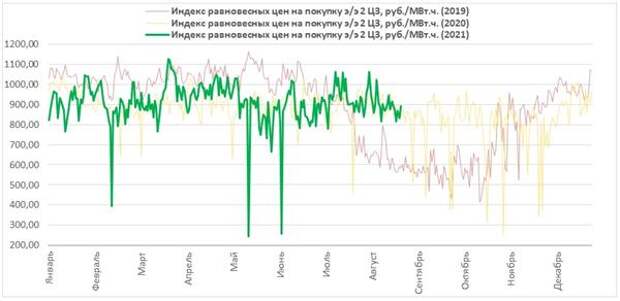

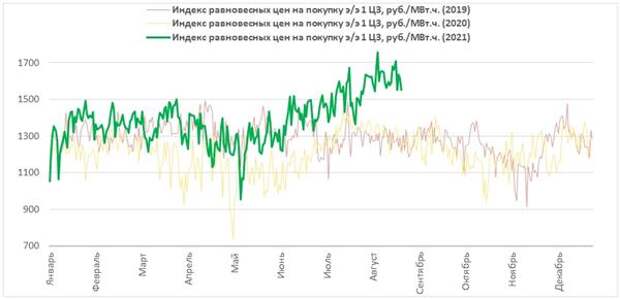

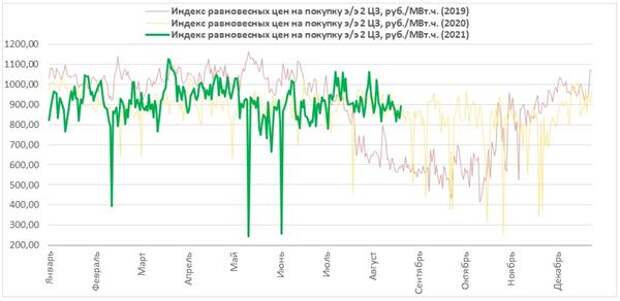

Повышенный спрос создал крайне благоприятную динамику цен на РСВ в первой ценовой зоне, которые превысили отметку 1700 руб. за МВт*ч в августе. Этому способствовали ремонтные работы на отдельных энергоблоках АЭС, умеренная водность относительно параметров 2020 года, а также благоприятные для роста потребления погодные условия.

Источник: АО "АТС"

Рост энергорынка пока слабо отражен в капитализации

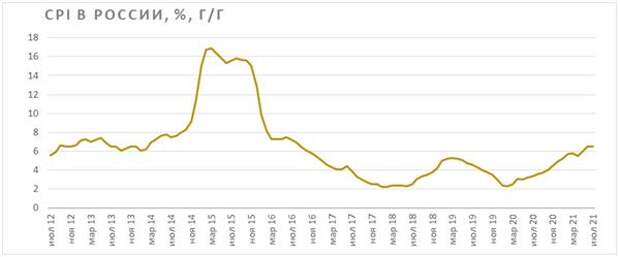

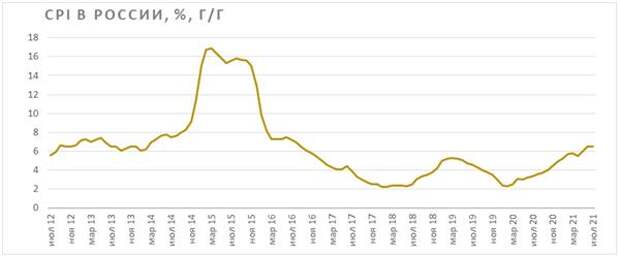

Отраслевая статистика и операционные отчеты самих компаний отражают сильное восстановление энергорынка России. Улучшение производственных показателей, сопровождаемое сильной ценовой конъюнктурой на РСВ и КОМ, дает операционный рычаг и позволяет многим компаниям демонстрировать рост прибыли в этом году. Перспективы по прибыли и дивидендам улучшаются, однако инвесторам этого недостаточно, поэтому сектор смотрится слабее рынка. Ключевые причины отставания - это текущий уклон инвестиций в цикличные сектора (банки, сырьевые компании), которые могут показать сильный восстановительный рост прибыли и дивидендов. Вторая главная причина - это ускорение инфляции, которая ставит под риск индексацию тарифов и операционную рентабельность.

Источник: Bloomberg

Тенденция ускорения инфляции, особенно на сырьевых рынках, ограничивает интерес к тарифным и, в особенности, полностью регулируемым компаниям. Тарифы растут медленно, особенно в электросетевом комплексе, индексируются по официальной инфляции, которая всегда меньше реальной, к тому же это происходит с временным лагом. Часть расходов генераторов и сетей неконтролируемые, и в условиях анемичного повышения тарифов менеджмент вряд ли сможет переложить рост цен на потребителей.

Источник: Reuters

Дивидендный сезон-2021 обещает высокие ставки

Отчеты по прибыли за I полугодие мы считаем в целом позитивными. Кроме того, сейчас наметилась тенденция пересмотра годовых прогнозов по прибыли инвестдомами в большую сторону. Мы также отмечаем возможность увеличения прибыли из-за позитивной переоценки стоимости основных средств. Кризисные годы обычно "уносят" часть стоимости основных средств, но прибыльные годы могут восстановить ее в отчете по МСФО, и если компании будут платить дивиденды по отчетной прибыли, то дивидендный пул станет больше.

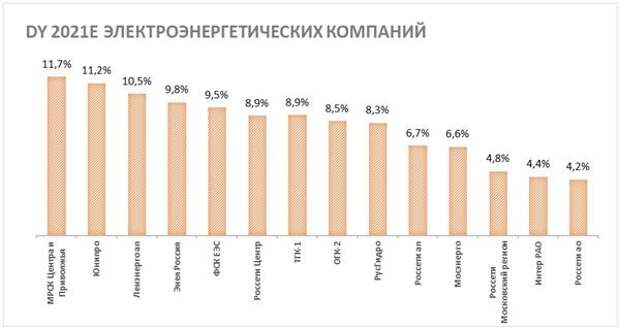

Во II полугодии 2021 года сектор может наверстать упущенное. Ралли рынка во II полугодии, скорее всего, замедлится, и дивидендные акции будут более востребованы, поскольку даже если инвесторам не удастся заработать на росте курса, то портфель получит поддержку от дивидендов. В генерирующей отрасли средняя доходность составляет порядка 8,3%, некоторые сетевые компании могут предложить еще больше.

Рейтинг возглавляет сетевая компания "МРСК Центра и Приволжья" (MRKP) с ожидаемой дивидендной доходностью около 12%, что можно считать нормальным уровнем для MRKP. Прибыль компании восстанавливается до потенциального уровня после проблем с возвратом дебиторской задолженности от "ТНС Энерго", и компания выигрывает от роста энергорынка. Выручка по МСФО в I полугодии выросла на 11% (г/г), прибыль взлетела на 34% (г/г) по МСФО и на 31% (г/г) по РСБУ. Дивиденд, по нашим оценкам, может составить 0,03 руб.

Источник: ФГ "ФИНАМ", Reuters

Генкомпания "Юнипро", которая известна самыми высокими нормами выплат в отрасли, может предложить инвесторам в следующие 12 месяцев совокупный платеж (платят два раза в год) в размере 0,317 руб. Менеджмент вернулся к первоначальному плану по дивидендам 20 млрд руб. в 2021 году (ранее прогноз был ухудшен с 20 млрд руб. до 18 млрд руб.), как мы и ожидали на фоне сильного полугодия. Прибыль в I полугодии выросла на 23% (г/г) до 8,5 млрд руб.

"Префы" "Ленэнерго" традиционно в топе рейтинга. Высокая динамика энергопотребления в 2021 году позволит компании выйти на рекордную прибыль по РСБУ и дивиденды по "префам". В финансовом плане компании обозначен прогноз по прибыли (РСБУ) 14,53 млрд руб., хотя мы считаем, что это весьма консервативные оценки с учетом того, что в I полугодии компания заработала 11,3 млрд руб., и прогнозируем 16,7 млрд руб. чистой прибыли. Дивиденд, таким образом, может составить 17,9 руб. с доходностью 10,5% к текущему курсу при том, что средняя доходность в последние 3 года на дату закрытия реестра составляла 9,1%.

Высокую дивдоходность компании "Энел Россия" (около 10%) мы не считаем гарантированной, поскольку выплаты будут во многом зависеть от успешного запуска второго ветропарка мощностью около 200 МВт.

Наши фавориты в секторе электроэнергетики РФ

Акции "ФСК ЕЭС" (тикер: FEES) остаются в нашем топ-листе электроэнергетики. Отчет по прибыли за I полугодие вышел в рамках ожиданий. Компания показала умеренный рост выручки и EBITDA на фоне индексации тарифов, повышения показателей отпуска и так далее. Прибыль по МСФО составила 37 млрд руб. Выплаты по итогам года, по нашим оценкам, могут составить 0,018-0,019 руб. на акцию с текущей доходностью 9,5%, а компания таким образом сохранит свой дивидендный статус. С начала года акции снизились 12% (в основном из-за дивидендного гэпа), но II полугодие может стать доходнее по мере того, как инвесторы начнут набирать позиции под дивидендный сезон 2022 года и закладывать ожидания кратного роста доходов от техприсоединения в следующем году. Мы сохраняем нашу рекомендацию "Покупать" с целевой ценой 0,272 руб. на конец 2022 года. Потенциал оцениваем в 39% без учета дивидендов.

Источник: finam.ru

"Интер РАО" (тикер: IRAO) как оператор ТЭС и основной экспортер электроэнергии показал высокие финансовые и операционные результаты за I полугодие: выработка электроэнергии взлетела на 14,3% (г/г), выручка группы повысилась на 19% (г/г), EBITDA - на 32% (г/г), чистая прибыль - на 27% (г/г). Акции "Интер РАО" находились в даунтренде, подешевев на 10% с начала этого года. Мы связываем это с увеличением инвестиционной программы, в том числе с возможным повышением CAPEX по арктическому проекту, а также с нежеланием компании повышать норму дивидендных выплат с текущих 25% прибыли по МСФО, даже несмотря на распоряжение правительства. Но при этом финансовые прогнозы на этот год остаются позитивными: согласно консенсусу Bloomberg, скорректированная прибыль 2021Е составит около 88 млрд руб. Отраслевая конъюнктура также остается позитивной - потребление продолжает расти, а цены на РСВ в первой ценовой зоне выходят на новые максимумы. Снижение акций на наш взгляд чрезмерно и не обосновано, поэтому мы придерживаемся нашей рекомендации "Покупать" с целевой ценой 6,19 руб. на апрель 2022 года, которая предполагает потенциал 30%.

Источник: Finam.ru

"РусГидро" заработала 40 млрд руб. чистой прибыли за первые 6 месяцев 2021 года. Это несколько ниже, чем в аналогичный период 2020 года, - главным образом из-за меньшей водности. Однако мы сохраняем прогноз по рекордной прибыли свыше 60 млрд руб. (консенсус Bloomberg - 62 млрд руб.) и дивиденду 2021Е - 0,068 руб. на акцию (+28% г/г, доходность 8,3%). Главным драйвером должно стать сокращение обесценений по активам в сравнении с прошлым годом на фоне отсутствия крупных вводов (в прошлом году списания превысили 25 млрд руб.). Эффект роста прибыли проявится по итогам года, поскольку списания обычно отражаются в IV квартале. Компания планирует скорректировать дивидендную политику, перейдя на выплаты от очищенной прибыли. Мы считаем это скорее позитивным фактором, поскольку дивиденды будут защищены от списаний, но, с другой стороны, если рост котировок приведет к отражению финансового дохода от переоценки форварда с ВТБ, то это будет вычитаться из дивидендного пула. Этот год ожидается позитивным в финансовом плане, и мы сохраняем нашу текущую рекомендацию по акциям HYDR "Покупать" с целевой ценой 1,10 руб. на июнь 2022 года (потенциал роста составляет 34%), хотя выше этих уровней акциям будет сложно вырасти из-за возможного навеса новой допэмиссии, которая противоречит идее приватизации, а также потенциальных инвестиций, связанных со строительством и модернизацией инфраструктуры на Курилах, и строительства ГЭС на Амуре. Правительство сейчас прорабатывает эти вопросы, и эти проекты могут быть переданы "РусГидро" как крупнейшей электроэнергетической компании в ДФО.

Источник: finam.ru

Водородная энергетика в РФ: какие перспективы ожидают отрасль?

В начале августа 2021 года распоряжением правительства № 2162-р была утверждена первая для России концепция развития водородной энергетики. Амбициозный документ определяет первоначальные параметры развития отрасли с потенциальным выходом российского водорода на экспорт уже в 2024 году. При этом прогнозируется, что в 2035-2050 гг. Россия станет мировым лидером по экспорту сырья. Оправданы ли столь внушительные планы текущим состоянием и потенциалом отрасли?

Во-первых, мы подчеркиваем, что для производства водорода способами, на которых в концепции делается упор, в российской экономике мощности точно есть. В отечественной энергетике имеется проблема недоиспользования построенных электроэнергетических мощностей, которые могут быть направлены на производство водорода. Однако стоит заметить, что данные мощности не отвечают характеристикам "зеленого водорода" - по большей части концепция делает упор на производство топлива за счет ТЭС с потенциальными инвестициями в технологии улавливания углерода. Здесь мы видим сразу несколько потенциальных проблем. Во-первых, это потенциальный размер инвестиций в подобные технологии, которые на данный момент фактически полностью отсутствуют в отечественной экономике. Владельцы ТЭС с большой вероятностью попросят о включении затрат в тариф по типу надбавки КОММод, что негативно скажется на и без того неидеальной структуре тарифа. Помимо этого, аукционы КОММод, как правило, проводятся совсем не быстро, и первых вводов по ним точно не стоит ждать раньше 2025 года. Вторая проблема - это потенциальные импортеры "голубого" водорода. Страны ЕС уже высказывались о том, что готовы работать исключительно с "зеленым" топливом, что создает определенные вопросы по части жизнеспособности будущих соглашений с альянсом. С точки зрения среднего КИУМ производство водорода на СЭС и ВЭС в России возможно, но мощности чрезвычайно малы, да и строились они вовсе не для данных целей.

Для оценки возможностей отечественной энергосистемы (без дополнительного количественного роста) в рамках производства водорода приведем сравнительные КИУМ российских и американских электростанций, усредненные по данным за 2021 год.

2021

РФ

США

ТЭС

46,51%

36,50%

АЭС

84,57%

92,00%

ГЭС

48,08%

39,53%

СЭС

15,22%

25,97%

ВЭС

30,91%

36,03%

Источник СО ЕЭС, EIA

Единственный доступный ресурс производства "зеленого" водорода - гидроэлектростанции, поскольку их мощность в ЕЭС соразмерна требуемым параметрам производства. КИУМ ТЭС в РФ выше уровней США, но скорее по причине того, что американские ТЭС недозагружены на фоне процессов декарбонизации: потенциал производства здесь имеется, но по отмеченным выше причинам его реализация будет сопряжена с рисками. Зато имеется задел в рамках АЭС, и Росатом не преминет им воспользоваться - госкорпорация уже неоднократно заявляла о больших планах в отрасли, заключив ряд партнерских соглашений с французскими компаниями.

Отдельный вопрос касательно перспектив поставок водорода вызывает и фактор транспортировки топлива. Наилучшим вариантом здесь выглядят газопроводы (в том числе и действующие), которые, очевидно, придется модернизировать, но в целом потенциал передачи по ним куда выше относительно наземных и водных перевозок.

Учитывая все вышесказанное, можно сделать вывод, что первоначальные таргеты концепции слабо представляются достижимыми как в рамках подходящих мощностей, так и в рамках потенциальных партнеров. "Энел Россия" и "РусГидро" как крупнейшие публичные операторы ВЭС и ГЭС соответственно имеют наилучшие шансы в рамках экспорта принимаемого Евросоюзом "зеленого" водорода. Так, "Энел Россия" уже планирует производство топлива на Кольской ВЭС (201 МВт, ввод в эксплуатацию запланирован на май 2022 года). Исходя из планов, продиктованных концепцией, производственный потенциал, реализация которого сопряжена со значительными инвестициями, сохраняют и крупнейшие операторы ТЭС. Однако ожидать конкурентоспособности России на водородном сегменте мирового рынка до 2035 года точно не стоит, поскольку страна на текущий момент заметно отстает от ряда зарубежных партнеров по инвестициям и уровню развития отрасли.

Наши рекомендации по сектору Utilities

Название

Валюта

Рекомендация

Целевая цена

Потенциал роста

Тикер

ISIN

РОССИЙСКИЕ АКЦИИ

ФСК ЕЭС

RUB

Покупать

0,27

39%

FEES.MM

RU000A0JPNN9

РусГидро

RUB

Покупать

1,10

34%

HYDR.MM

RU000A0JPKH7

Интер РАО

RUB

Покупать

6,19

30%

IRAO.MM

RU000A0JPNM1

Ленэнерго прив.

RUB

Покупать

198

15%

LSNG_p.MM

RU0009092134

Юнипро

RUB

Держать

2,87

2%

UPRO.MM

RU000A0JNGA5

Россети об.

RUB

Держать

1,30

-2%

RSTI.MM

RU000A0JPVJ0

ЗАРУБЕЖНЫЕ АКЦИИ

NextEra Energy

USD

Покупать

109,30

28%

NEE

US65339F1012

Engie

EUR

Покупать

15,10

23%

ENGIE.PA

FR0010208488

Edison International

USD

Покупать

71,48

23%

EIX

US2810201077

Dominion

USD

Покупать

87,42

11%

D

US25746U1097

Consolidated Edison

USD

Держать

83,80

9%

ED

US2091151041

DTE Energy

USD

Держать

131,90

9%

DTE

US2333311072

Xcel Energy

USD

Держать

75,60

9%

XEL.O

US98389B1008

PSEG

USD

Держать

70,14

8%

PEG

US7445731067

Sempra Energy

USD

Держать

144,40

8%

SRE

US8168511090

Southern

USD

Держать

71,57

7%

SO

US8425871071

CMS Energy

USD

Держать

69,89

7%

CMS

US1258961002

Entergy

USD

Покупать

119,59

6%

ETR

US29364G1031

American Electric Power

USD

Держать

94,57

4%

AEP.O

US0255371017

Ameren

USD

Держать

88,07

-1%

AEE

US0236081024

Exelon

USD

Держать

48,34

-2%

EXC.O

US30161N1019

Duke Energy

USD

Держать

101,59

-4%

DUK

US26441C2044

WEC Energy

USD

Пересмотр

NA

NA

WEC

US92939U1060

PPL

USD

Пересмотр

NA

NA

PPL

US69351T1060

E.ON

EUR

Пересмотр

NA

NA

EONGn.DE

DE000ENAG999

Источник: ФГ "ФИНАМ"

Скачать обзор одним файломАналитики ФГ "ФИНАМ" провели исследование электроэнергетического сектора и дали рекомендации по компаниям.

Ключевые тенденции и прогнозы в электроэнергетике

Улучшение показателей отпуска в российской электроэнергетике, сопровождаемое сильной ценовой конъюнктурой на РСВ и КОМ, дает операционный рычаг и позволяет многим компаниям демонстрировать рост прибыли в этом году. Перспективы по годовой прибыли и дивидендам улучшаются, однако инвесторам этого недостаточно, поэтому сектор смотрится пока слабее рынка. На фоне позитивных финансовых промежуточных отчетов наметилась тенденция пересмотра годовых прогнозов по прибыли инвестдомами в большую сторону, и скоро сектор может наверстать упущенное. Во II полугодии 2021 года дивидендные акции, на наш взгляд, будут более востребованы из-за замедления ралли на рынке и формирования дивидендных портфелей под сезон 2022 года, и сектор может получить свою долю капитала. В генерирующей отрасли средняя дивидендная доходность превышает 8%, некоторые сетевые компании могут предложить еще больше. Концепция развития водородной энергетики России, на наш взгляд, выглядит слишком оптимистичной на фоне низких начальных инвестиций в отрасль по сравнению с ведущими зарубежными аналогами.

5. В то же время "зеленая" трансформация в США вступает с конфликт с дивидендной природой коммунальных компаний. Поэтому американские utilities, в отличие от других секторов, не могут сейчас существенно увеличивать выплаты.

6. Необходимость увеличения ВИЭ-мощностей в экономиках Еврозоны для достижения таргета концепции Fit for 55 дополняется прогнозируемым ростом спроса, вызванным электрификацией автопарка и уходом от газового отопления. Такая комбинация создает возможности захвата долей рынка лидерами в области "зеленого перехода" в ряде стран Евросоюза.

7. Китайская электроэнергетика продолжается находиться под давлением невнятной регуляторной риторики правительства. Анонсированные климатические цели на данный момент плохо увязываются с желанием руководства страны поддержать слабеющие темпы промышленного роста за счет использования угольных мощностей, которые изначально должны были строиться в качестве резервных источников. Лидерство страны по вводу ВИЭ в ближайшие годы сохранится, однако генераторы ждут большей ясности касательно темпов и необходимости декарбонизации.

Utilities RU: энергорынок бьет ожиданияКлючевые тенденции сектора

Отечественный сектор электроэнергетики продолжает показывать хорошую динамику на фоне благоприятной конъюнктуры. Погодные тренды минувшего лета способствовали как росту потребления внутри страны, так и повышенному спросу на экспортируемую отечественную электроэнергию. Несмотря на снизившуюся деловую активность в производственном секторе РФ в июне и июле текущего года (индексы PMI составили 49,2 и 47,5 пункта соответственно), потребление электроэнергии за первые 7 месяцев 2021 года увеличилось на 5,9% (г/г), движимое спросом в ОЭС Центра (+7,8% г/г), ОЭС Средней Волги (+8,1% г/г) и ОЭС Юга (+8,5% г/г), поэтому энергорынок восстанавливается быстрее, чем многие ранее ожидали.

Источник: СО ЕЭС

Солнечная погода в мае-июле наряду с увеличением вводимых мощностей позволили впервые в истории российской электроэнергетики зафиксировать среднегодовую долю ВИЭ в выработке (без учета ГЭС), превышающую 1%: за 7 месяцев ЕЭС России выработала 1,12% всей электроэнергии за счет возобновляемых источников. В мае, июне и июле доля ВИЭ в выработке держалась около 2% (2,12%, 2,09%, 1,89%), что также является рекордом для отечественной энергосистемы - ранее месячная доля ВИЭ не поднималась выше 1%.

Источник: СО ЕЭС

В то же время жаркая погода летом 2021 года способствовала увеличению энергопотребления для целей охлаждения помещений, причем не только в России, но и в глобальном разрезе. По информации национального центра экологической информации NOAA, июль 2021 года стал самым жарким месяцем за всю историю метеонаблюдений.

Источник: NOAA

Пиковые температуры в Скандинавии и Прибалтике увеличили экспорт российской электроэнергии в Финляндию, Литву и Латвию, который по итогам июня, по последним данным Федеральной таможенной службы (ФТС), уже превысил уровень 2019 года в количественном выражении. Мы ожидаем, что июльский экспорт также окажется выше отметки 2019 года и зафиксируется в диапазоне 1,50-2,00 млрд кВт*ч.

Источник: ФТС РФ

Повышенный спрос создал крайне благоприятную динамику цен на РСВ в первой ценовой зоне, которые превысили отметку 1700 руб. за МВт*ч в августе. Этому способствовали ремонтные работы на отдельных энергоблоках АЭС, умеренная водность относительно параметров 2020 года, а также благоприятные для роста потребления погодные условия.

Источник: АО "АТС"

Рост энергорынка пока слабо отражен в капитализации

Отраслевая статистика и операционные отчеты самих компаний отражают сильное восстановление энергорынка России. Улучшение производственных показателей, сопровождаемое сильной ценовой конъюнктурой на РСВ и КОМ, дает операционный рычаг и позволяет многим компаниям демонстрировать рост прибыли в этом году. Перспективы по прибыли и дивидендам улучшаются, однако инвесторам этого недостаточно, поэтому сектор смотрится слабее рынка. Ключевые причины отставания - это текущий уклон инвестиций в цикличные сектора (банки, сырьевые компании), которые могут показать сильный восстановительный рост прибыли и дивидендов. Вторая главная причина - это ускорение инфляции, которая ставит под риск индексацию тарифов и операционную рентабельность.

Источник: Bloomberg

Тенденция ускорения инфляции, особенно на сырьевых рынках, ограничивает интерес к тарифным и, в особенности, полностью регулируемым компаниям. Тарифы растут медленно, особенно в электросетевом комплексе, индексируются по официальной инфляции, которая всегда меньше реальной, к тому же это происходит с временным лагом. Часть расходов генераторов и сетей неконтролируемые, и в условиях анемичного повышения тарифов менеджмент вряд ли сможет переложить рост цен на потребителей.

Источник: Reuters

Дивидендный сезон-2021 обещает высокие ставки

Отчеты по прибыли за I полугодие мы считаем в целом позитивными. Кроме того, сейчас наметилась тенденция пересмотра годовых прогнозов по прибыли инвестдомами в большую сторону. Мы также отмечаем возможность увеличения прибыли из-за позитивной переоценки стоимости основных средств. Кризисные годы обычно "уносят" часть стоимости основных средств, но прибыльные годы могут восстановить ее в отчете по МСФО, и если компании будут платить дивиденды по отчетной прибыли, то дивидендный пул станет больше.

Во II полугодии 2021 года сектор может наверстать упущенное. Ралли рынка во II полугодии, скорее всего, замедлится, и дивидендные акции будут более востребованы, поскольку даже если инвесторам не удастся заработать на росте курса, то портфель получит поддержку от дивидендов. В генерирующей отрасли средняя доходность составляет порядка 8,3%, некоторые сетевые компании могут предложить еще больше.

Рейтинг возглавляет сетевая компания "МРСК Центра и Приволжья" (MRKP) с ожидаемой дивидендной доходностью около 12%, что можно считать нормальным уровнем для MRKP. Прибыль компании восстанавливается до потенциального уровня после проблем с возвратом дебиторской задолженности от "ТНС Энерго", и компания выигрывает от роста энергорынка. Выручка по МСФО в I полугодии выросла на 11% (г/г), прибыль взлетела на 34% (г/г) по МСФО и на 31% (г/г) по РСБУ. Дивиденд, по нашим оценкам, может составить 0,03 руб.

Источник: ФГ "ФИНАМ", Reuters

Генкомпания "Юнипро", которая известна самыми высокими нормами выплат в отрасли, может предложить инвесторам в следующие 12 месяцев совокупный платеж (платят два раза в год) в размере 0,317 руб. Менеджмент вернулся к первоначальному плану по дивидендам 20 млрд руб. в 2021 году (ранее прогноз был ухудшен с 20 млрд руб. до 18 млрд руб.), как мы и ожидали на фоне сильного полугодия. Прибыль в I полугодии выросла на 23% (г/г) до 8,5 млрд руб.

"Префы" "Ленэнерго" традиционно в топе рейтинга. Высокая динамика энергопотребления в 2021 году позволит компании выйти на рекордную прибыль по РСБУ и дивиденды по "префам". В финансовом плане компании обозначен прогноз по прибыли (РСБУ) 14,53 млрд руб., хотя мы считаем, что это весьма консервативные оценки с учетом того, что в I полугодии компания заработала 11,3 млрд руб., и прогнозируем 16,7 млрд руб. чистой прибыли. Дивиденд, таким образом, может составить 17,9 руб. с доходностью 10,5% к текущему курсу при том, что средняя доходность в последние 3 года на дату закрытия реестра составляла 9,1%.

Высокую дивдоходность компании "Энел Россия" (около 10%) мы не считаем гарантированной, поскольку выплаты будут во многом зависеть от успешного запуска второго ветропарка мощностью около 200 МВт.

Наши фавориты в секторе электроэнергетики РФ

Акции "ФСК ЕЭС" (тикер: FEES) остаются в нашем топ-листе электроэнергетики. Отчет по прибыли за I полугодие вышел в рамках ожиданий. Компания показала умеренный рост выручки и EBITDA на фоне индексации тарифов, повышения показателей отпуска и так далее. Прибыль по МСФО составила 37 млрд руб. Выплаты по итогам года, по нашим оценкам, могут составить 0,018-0,019 руб. на акцию с текущей доходностью 9,5%, а компания таким образом сохранит свой дивидендный статус. С начала года акции снизились 12% (в основном из-за дивидендного гэпа), но II полугодие может стать доходнее по мере того, как инвесторы начнут набирать позиции под дивидендный сезон 2022 года и закладывать ожидания кратного роста доходов от техприсоединения в следующем году. Мы сохраняем нашу рекомендацию "Покупать" с целевой ценой 0,272 руб. на конец 2022 года. Потенциал оцениваем в 39% без учета дивидендов.

Источник: finam.ru

"Интер РАО" (тикер: IRAO) как оператор ТЭС и основной экспортер электроэнергии показал высокие финансовые и операционные результаты за I полугодие: выработка электроэнергии взлетела на 14,3% (г/г), выручка группы повысилась на 19% (г/г), EBITDA - на 32% (г/г), чистая прибыль - на 27% (г/г). Акции "Интер РАО" находились в даунтренде, подешевев на 10% с начала этого года. Мы связываем это с увеличением инвестиционной программы, в том числе с возможным повышением CAPEX по арктическому проекту, а также с нежеланием компании повышать норму дивидендных выплат с текущих 25% прибыли по МСФО, даже несмотря на распоряжение правительства. Но при этом финансовые прогнозы на этот год остаются позитивными: согласно консенсусу Bloomberg, скорректированная прибыль 2021Е составит около 88 млрд руб. Отраслевая конъюнктура также остается позитивной - потребление продолжает расти, а цены на РСВ в первой ценовой зоне выходят на новые максимумы. Снижение акций на наш взгляд чрезмерно и не обосновано, поэтому мы придерживаемся нашей рекомендации "Покупать" с целевой ценой 6,19 руб. на апрель 2022 года, которая предполагает потенциал 30%.

Источник: Finam.ru

"РусГидро" заработала 40 млрд руб. чистой прибыли за первые 6 месяцев 2021 года. Это несколько ниже, чем в аналогичный период 2020 года, - главным образом из-за меньшей водности. Однако мы сохраняем прогноз по рекордной прибыли свыше 60 млрд руб. (консенсус Bloomberg - 62 млрд руб.) и дивиденду 2021Е - 0,068 руб. на акцию (+28% г/г, доходность 8,3%). Главным драйвером должно стать сокращение обесценений по активам в сравнении с прошлым годом на фоне отсутствия крупных вводов (в прошлом году списания превысили 25 млрд руб.). Эффект роста прибыли проявится по итогам года, поскольку списания обычно отражаются в IV квартале. Компания планирует скорректировать дивидендную политику, перейдя на выплаты от очищенной прибыли. Мы считаем это скорее позитивным фактором, поскольку дивиденды будут защищены от списаний, но, с другой стороны, если рост котировок приведет к отражению финансового дохода от переоценки форварда с ВТБ, то это будет вычитаться из дивидендного пула. Этот год ожидается позитивным в финансовом плане, и мы сохраняем нашу текущую рекомендацию по акциям HYDR "Покупать" с целевой ценой 1,10 руб. на июнь 2022 года (потенциал роста составляет 34%), хотя выше этих уровней акциям будет сложно вырасти из-за возможного навеса новой допэмиссии, которая противоречит идее приватизации, а также потенциальных инвестиций, связанных со строительством и модернизацией инфраструктуры на Курилах, и строительства ГЭС на Амуре. Правительство сейчас прорабатывает эти вопросы, и эти проекты могут быть переданы "РусГидро" как крупнейшей электроэнергетической компании в ДФО.

Источник: finam.ru

Водородная энергетика в РФ: какие перспективы ожидают отрасль?

В начале августа 2021 года распоряжением правительства № 2162-р была утверждена первая для России концепция развития водородной энергетики. Амбициозный документ определяет первоначальные параметры развития отрасли с потенциальным выходом российского водорода на экспорт уже в 2024 году. При этом прогнозируется, что в 2035-2050 гг. Россия станет мировым лидером по экспорту сырья. Оправданы ли столь внушительные планы текущим состоянием и потенциалом отрасли?

Во-первых, мы подчеркиваем, что для производства водорода способами, на которых в концепции делается упор, в российской экономике мощности точно есть. В отечественной энергетике имеется проблема недоиспользования построенных электроэнергетических мощностей, которые могут быть направлены на производство водорода. Однако стоит заметить, что данные мощности не отвечают характеристикам "зеленого водорода" - по большей части концепция делает упор на производство топлива за счет ТЭС с потенциальными инвестициями в технологии улавливания углерода. Здесь мы видим сразу несколько потенциальных проблем. Во-первых, это потенциальный размер инвестиций в подобные технологии, которые на данный момент фактически полностью отсутствуют в отечественной экономике. Владельцы ТЭС с большой вероятностью попросят о включении затрат в тариф по типу надбавки КОММод, что негативно скажется на и без того неидеальной структуре тарифа. Помимо этого, аукционы КОММод, как правило, проводятся совсем не быстро, и первых вводов по ним точно не стоит ждать раньше 2025 года. Вторая проблема - это потенциальные импортеры "голубого" водорода. Страны ЕС уже высказывались о том, что готовы работать исключительно с "зеленым" топливом, что создает определенные вопросы по части жизнеспособности будущих соглашений с альянсом. С точки зрения среднего КИУМ производство водорода на СЭС и ВЭС в России возможно, но мощности чрезвычайно малы, да и строились они вовсе не для данных целей.

Для оценки возможностей отечественной энергосистемы (без дополнительного количественного роста) в рамках производства водорода приведем сравнительные КИУМ российских и американских электростанций, усредненные по данным за 2021 год.

2021

РФ

США

ТЭС

46,51%

36,50%

АЭС

84,57%

92,00%

ГЭС

48,08%

39,53%

СЭС

15,22%

25,97%

ВЭС

30,91%

36,03%

Источник СО ЕЭС, EIA

Единственный доступный ресурс производства "зеленого" водорода - гидроэлектростанции, поскольку их мощность в ЕЭС соразмерна требуемым параметрам производства. КИУМ ТЭС в РФ выше уровней США, но скорее по причине того, что американские ТЭС недозагружены на фоне процессов декарбонизации: потенциал производства здесь имеется, но по отмеченным выше причинам его реализация будет сопряжена с рисками. Зато имеется задел в рамках АЭС, и Росатом не преминет им воспользоваться - госкорпорация уже неоднократно заявляла о больших планах в отрасли, заключив ряд партнерских соглашений с французскими компаниями.

Отдельный вопрос касательно перспектив поставок водорода вызывает и фактор транспортировки топлива. Наилучшим вариантом здесь выглядят газопроводы (в том числе и действующие), которые, очевидно, придется модернизировать, но в целом потенциал передачи по ним куда выше относительно наземных и водных перевозок.

Учитывая все вышесказанное, можно сделать вывод, что первоначальные таргеты концепции слабо представляются достижимыми как в рамках подходящих мощностей, так и в рамках потенциальных партнеров. "Энел Россия" и "РусГидро" как крупнейшие публичные операторы ВЭС и ГЭС соответственно имеют наилучшие шансы в рамках экспорта принимаемого Евросоюзом "зеленого" водорода. Так, "Энел Россия" уже планирует производство топлива на Кольской ВЭС (201 МВт, ввод в эксплуатацию запланирован на май 2022 года). Исходя из планов, продиктованных концепцией, производственный потенциал, реализация которого сопряжена со значительными инвестициями, сохраняют и крупнейшие операторы ТЭС. Однако ожидать конкурентоспособности России на водородном сегменте мирового рынка до 2035 года точно не стоит, поскольку страна на текущий момент заметно отстает от ряда зарубежных партнеров по инвестициям и уровню развития отрасли.

Наши рекомендации по сектору Utilities

Название

Валюта

Рекомендация

Целевая цена

Потенциал роста

Тикер

ISIN

РОССИЙСКИЕ АКЦИИ

ФСК ЕЭС

RUB

Покупать

0,27

39%

FEES.MM

RU000A0JPNN9

РусГидро

RUB

Покупать

1,10

34%

HYDR.MM

RU000A0JPKH7

Интер РАО

RUB

Покупать

6,19

30%

IRAO.MM

RU000A0JPNM1

Ленэнерго прив.

RUB

Покупать

198

15%

LSNG_p.MM

RU0009092134

Юнипро

RUB

Держать

2,87

2%

UPRO.MM

RU000A0JNGA5

Россети об.

RUB

Держать

1,30

-2%

RSTI.MM

RU000A0JPVJ0

ЗАРУБЕЖНЫЕ АКЦИИ

NextEra Energy

USD

Покупать

109,30

28%

NEE

US65339F1012

Engie

EUR

Покупать

15,10

23%

ENGIE.PA

FR0010208488

Edison International

USD

Покупать

71,48

23%

EIX

US2810201077

Dominion

USD

Покупать

87,42

11%

D

US25746U1097

Consolidated Edison

USD

Держать

83,80

9%

ED

US2091151041

DTE Energy

USD

Держать

131,90

9%

DTE

US2333311072

Xcel Energy

USD

Держать

75,60

9%

XEL.O

US98389B1008

PSEG

USD

Держать

70,14

8%

PEG

US7445731067

Sempra Energy

USD

Держать

144,40

8%

SRE

US8168511090

Southern

USD

Держать

71,57

7%

SO

US8425871071

CMS Energy

USD

Держать

69,89

7%

CMS

US1258961002

Entergy

USD

Покупать

119,59

6%

ETR

US29364G1031

American Electric Power

USD

Держать

94,57

4%

AEP.O

US0255371017

Ameren

USD

Держать

88,07

-1%

AEE

US0236081024

Exelon

USD

Держать

48,34

-2%

EXC.O

US30161N1019

Duke Energy

USD

Держать

101,59

-4%

DUK

US26441C2044

WEC Energy

USD

Пересмотр

NA

NA

WEC

US92939U1060

PPL

USD

Пересмотр

NA

NA

PPL

US69351T1060

E.ON

EUR

Пересмотр

NA

NA

EONGn.DE

DE000ENAG999

Источник: ФГ "ФИНАМ"

Скачать обзор одним файлом

Свежие комментарии