Повышение ключевой ставки ЦБ на 50 б.п. может быть позитивно воспринято участниками рынка

На ближайшем заседании Центрального Банка РФ 10 сентября ожидается изменение ключевой ставки в сторону повышения. Мы полагаем, что ставка будет изменена на 0.5% до 7%. Инфляция на уровне пятилетних максимумов (6.7% в августе) не позволит регулятору оставить ставки на прежнем уровне. Решительные действия ЦБ, на наш взгляд, могут быть позитивно восприняты участниками рынка. Такой шаг будет расцениваться как завершающий в текущем цикле ужесточения кредитно-денежной политики на фоне близкой к своему локальному пику инфляции.

В июле-августе ЦБ заметил признаки "небольшого снижения устойчивого инфляционного давления, которое тем не менее остается повышенным относительно цели Банка России", - пишет ЦБ в выпуске "О чем говорят тренды: возврат экономики к докоронавирусной траектории роста". По мере того, как предыдущие решения властей по повышению ставок будут отражаться на экономике страны, ЦБ ожидает постепенное нарастание дезинфляционных эффектов. В его базовом прогнозе заложена инфляция в диапазоне 5.7-6.2% на 2021 год, снижение до 4-4.5% в 2022 с последующим сохранением вблизи 4%. Таким образом, регулятор ожидает, что его решения будут отражаться на инфляционных показателях с некоторым лагом.

Как отмечается в материале ЦБ "несмотря на некоторое снижение, инфляционные ожидания населения и бизнеса все еще высоки, что создает риски усиления вторичных проинфляционных эффектов от роста цен". Действительно, текущие уровни инфляции превышают плановые на 2021 год. Дополнительный вклад в инфляцию в этом году могут привнести "предвыборные" социальные выплаты пенсионерам и военным, оцениваемые аналитиками в размере 0.2-0.3 пп. В таких условиях более решительное повышение ставок может способствовать ощутимому повышению привлекательности депозитов банков, российской валюты, а также рублевых инструментов с фиксированным доходом. Инвесторы будут стремиться зафиксировать привлекательные доходности на долгосрочные периоды.

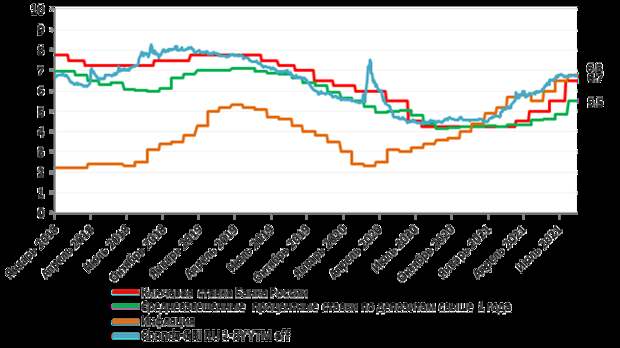

Предлагаемые в настоящий момент рынком доходности не в достаточной мере компенсируют инфляционные риски. На графике ниже видно, что текущие рублевые доходности облигаций чуть превышают инфляцию, депозиты демонстрируют отрицательную реальную доходность.

Рис 1. Динамика средневзвешенной доходности рублевых корпоративных облигаций и процентных ставок по депозитам в сравнении с инфляцией и ключевой ставкой ЦБ

Источник: ЦБ, Росстат, Минэкономразвития, Cbonds

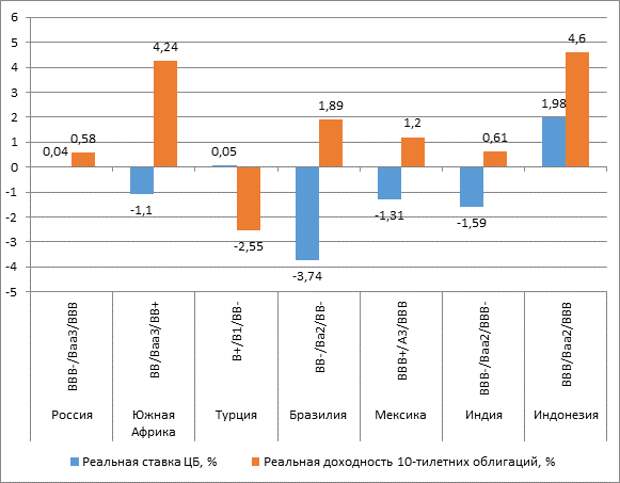

Близкие к нулевым или даже отрицательные реальные ставки в настоящий момент характеры для развитых стран. Повышение ключевой ставки повысит привлекательность российских активов для иностранных инвесторов.

Рис 2. Реальные ставки некоторых стран EM

Источник: Refinitiv, Cbonds, оценки ТРИНФИКОХотя обычно повышение ключевой ставки приводит к отрицательной переоценке локальных облигаций, ожидаемое изменение ставки в диапазоне 25-50 бп отразится, по нашему мнению, в большей степени на краткосрочном участке государственной кривой. Может повториться ситуация, имевшая место в июле 2021 года, когда после самого сильного с 2014 года повышения ставки на 100 б.п. на внутреннем долговом рынке отмечалась положительная переоценка как на кривой гособлигаций, так и среди прочих облигаций.

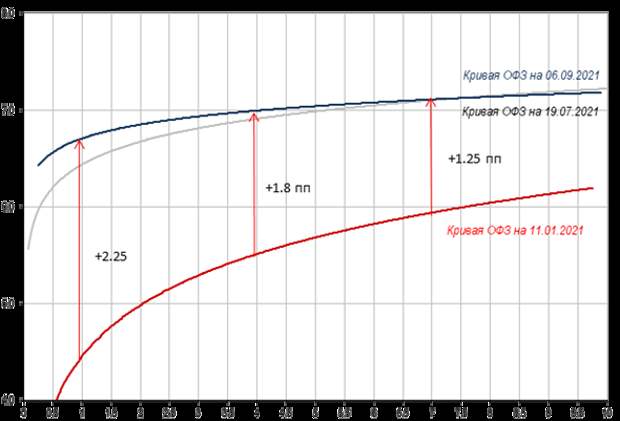

Рис 3. Динамика кривой ОФЗ в 2021 году

Источник данных: МосБиржа, расчеты АО "Управляющая компания ТРИНФИКО"

В начале сентября 2021 года на ожиданиях повышения ставки кривая госбумаг поднялась на коротком конце на 25 б.п., движения на длинном конце не наблюдалось. За весь текущий цикл повышения ставок ЦБ с начала года кривая ОФЗ сместилась на 225 бп на коротком конце и на 125 бп на длинном участке при том, что ключевая ставка выросла на 225 бп. Это означает, что участники рынка воспринимают наблюдаемое повышение инфляции как временное явление. Последний этап изменения ключевой ставки может сделать среднесрочные и длинные бумаги привлекательными для формирования долгосрочных портфелей.

Свежие комментарии