Инвестиционная идея

ETF - это биржевой инвестиционный фонд, копирующий структуру лежащего в его основе индекса и с максимальной точностью повторяющий доходность этого индекса. iShares US Medical Devices ETF - индексный фонд, отслеживающий динамику индекса Dow Jones U.S. Select Medical Equipment Index, который, в свою очередь, состоит из акций компаний-производителей и дистрибьюторов медицинской техники и устройств. В состав индекса входят торгующиеся в США бумаги 67 компаний сектора здравоохранения, выпускающих те или иные устройства медицинского назначения, в том числе поставщики высокотехнологичного хирургического оборудования. Особенный интерес данный инструмент представляет для инвесторов, не располагающих временем, возможностями и профессиональными навыками для поиска отдельных акций и самостоятельного формирования портфеля, но заинтересованных во вложениях в американский сектор здравоохранения. Мы считаем, что отраслевая специфика данного ETF поможет ему опередить рынок на фоне пандемии коронавируса.iShares US Medical Devices ETF

Рекомендация

Покупать

Целевая цена

370 USD

Текущая цена

324,62 USD

Потенциал роста/снижения

14,0%

Мы присваиваем iShares US Medical Devices ETF рекомендацию "Покупать" с целевым уровнем $ 370, что предполагает потенциал роста 14% от текущих отметок.

Краткое описание

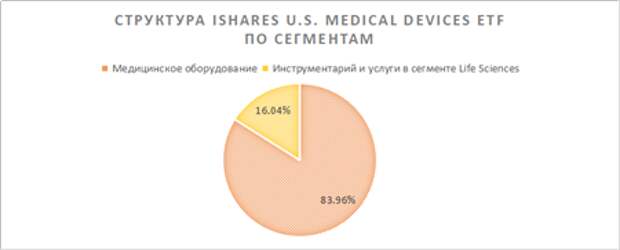

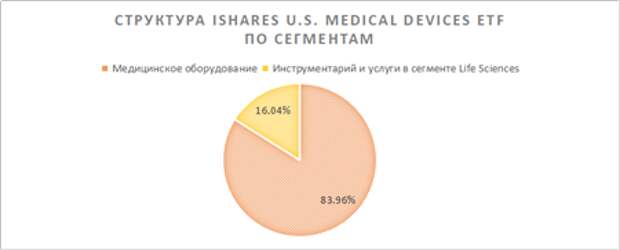

iShares US Medical Devices ETF - индексный фонд, отслеживающий динамику индекса Dow Jones U.S. Select Medical Equipment Index, который, в свою очередь, состоит из акций компаний-производителей и дистрибьюторов медицинской техники и устройств.

В состав индекса входят торгующиеся в США бумаги 67 компаний сектора здравоохранения, выпускающих те или иные устройства медицинского назначения, в том числе поставщики высокотехнологичного хирургического оборудования, лабораторного инструментария и расходных материалов.

Источник: ishares.com

Факторы роста

По оценкам Business Research Company, рынок медицинского оборудования в 2019 году достиг $ 456,9 млрд, и за период с 2015 года его среднегодовой темп роста составил 4,4%. В 2020 году этот рынок может сузиться на 3,2%, до $ 442,5 млрд: с одной стороны, карантинные меры нарушили цепочки поставок в отрасли производителей медицинской техники, с другой - беспрецедентный спрос на аппараты искусственной вентиляции легких и прочее оборудование для ковидных стационаров отчасти компенсировал спад в других сегментах.

Основные показатели

ISIN

US4642888105

Чистые активы

9,09 млрд USD

Страна домицилирования

США

Фондовая биржа

NYSE Arca

Дата запуска

01.05.2006

Валюта

USD

Заявленный уровень расходов

0,42%

Динамика ETF

3М

9,7%

12M

23,6%

3Y

87,1%

В 2021 году ожидается восстановление рынка медицинской техники, и в период до 2023 года рост среднегодовым темпом 6,1%, до величины $ 603,5 млрд. Подъем инфекционной заболеваемости, а также ухудшение ситуации с хроническими заболеваниями в глобальном масштабе, обусловленное опять же последствиями коронавируса, неизбежно приведет к повышению расходов на здравоохранение в долгосрочной перспективе.

Стоит отметить, что в условиях пандемии коронавируса наметился и подъем в сегменте портативных нательных устройств, в том числе позволяющих осуществлять дистанционный мониторинг состояния пациентов врачами.

Инструмент iShares US Medical Devices ETF с начала 2020 года принес доходность в размере 22,8%, опережающую доходность американского индекса широкого рынка S&P 500, составляющую 15,2%.

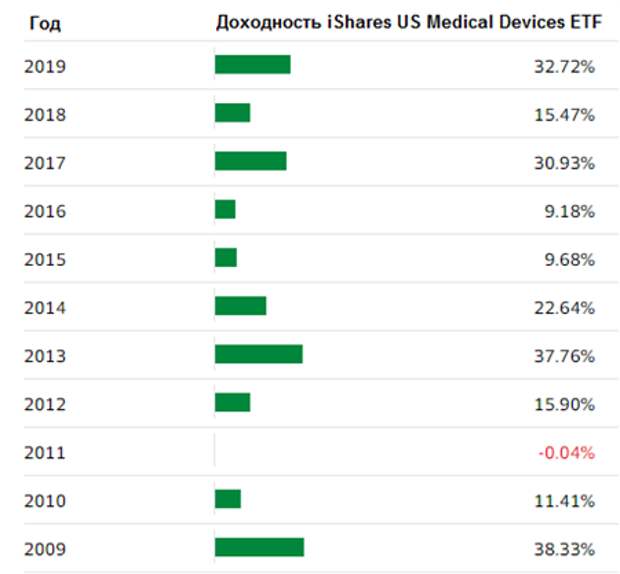

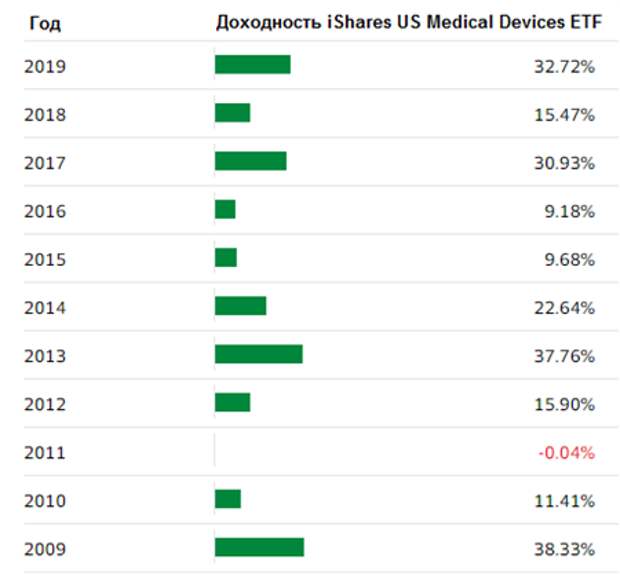

За период с 2009 года iShares US Medical Devices ETF только единожды показал отрицательную годовую доходность, при этом в 2019 году его доходность достигла 32,7%.

Источник: www.finance.yahoo.com

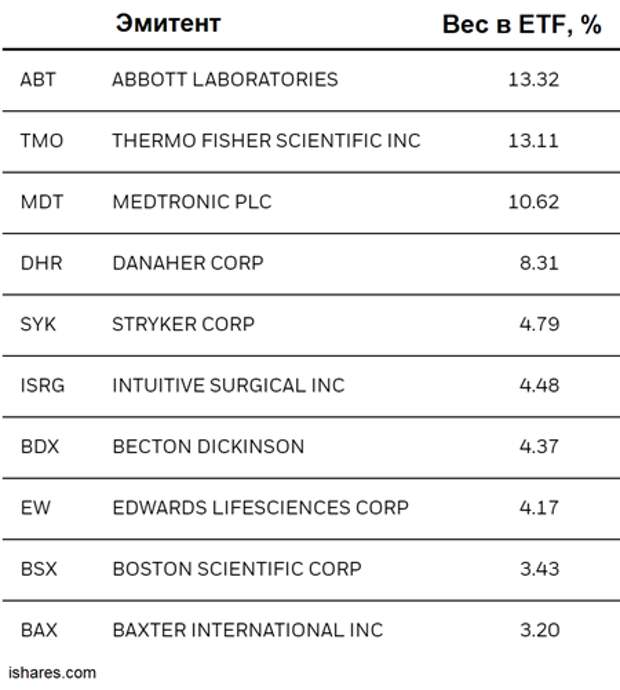

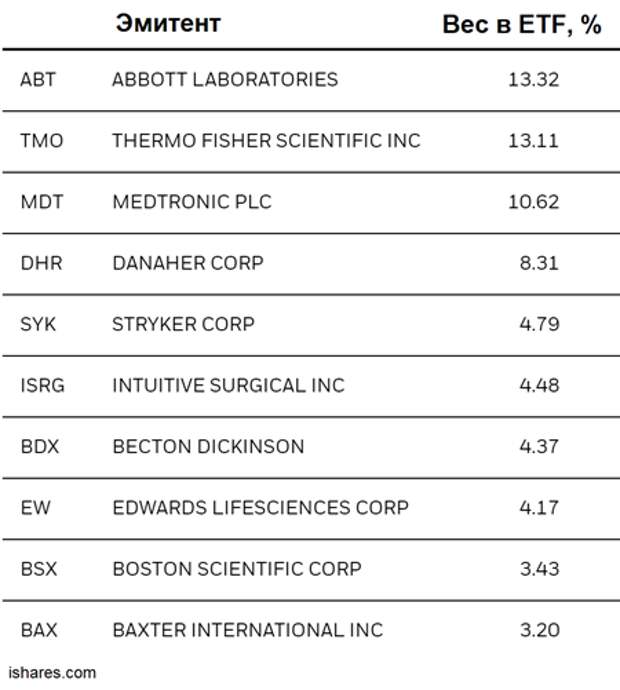

В первую десятку бумаг с наиболее высокими долями в рассматриваемом нами ETF входят ведущие американские поставщики медицинского оборудования, многие из которых существенно недооценены с фундаментальной точки зрения и имеют весьма представительные линейки высокотехнологичных устройств.

Первую строчку в структуре инструмента с весом 13,3% занимают акции Abbott Laboratories - поставщика лечебного питания и решений для лабораторной диагностики.

По итогам третьего квартала выручка Abbott Laboratories увеличилась на 9,9% г/г, до $ 8,9 млрд, и превысила ожидания на $ 370 млн, чистая прибыль возросла на 28,5% г/г, до $ 1,232 млрд, а скорректированная чистая прибыль на акцию достигла 98 центов и на 7 центов превзошла прогнозы.

В частности, выручка компании в сегменте медицинских девайсов выросла на 3,4%, до $ 3,17 млрд, в диагностическом - на 38,2%, до $ 2,64 млрд. Стремительный рост глобальных продаж диагностического направления деятельности обусловлен повышенным спросом на спектр диагностических тестов на коронавирус и системы молекулярной диагностики. Квартальные продажи продуктов, связанных с анализами на COVID-19, составили $ 881 млн.

Структура и динамика квартальной выручки Abbott Laboratories

Выручка, млн $

Q3 2020

Изменение г/г, %

Общая

8853

9,6

Питание

1924

2,6

Диагностика

2640

38,2

Фармацевтика

1099

-9,3

Медицинские девайсы

3170

3,4

Источник: abbott.com

С технической точки зрения на дневном графике акций Abbott имеет место фаза консолидации, после завершения которой мы ожидаем возобновления роста цены в среднесрочной перспективе.

Источник: charts.whotrades.com

Вторую позицию в фонде занимает Thermo Fisher Scientific - разработчик и поставщик высокотехнологичных инструментов, химикатов и расходных материалов для научных исследований в области биотехнологий и фармацевтики, а также для больниц, лабораторий клинической диагностики, университетов, исследовательских организаций и правительственных агентств.

Пандемия коронавируса позитивно повлияла на операционную деятельность Thermo Fisher. По итогам третьего квартала выручка Thermo Fisher Scientific возросла на 35,9% г/г и составила $ 8,521 млн, на $ 840 млн превысив прогнозы, а скорректированная чистая прибыль на акцию достигла $ 5,63 и на $ 1,33 превзошла ожидания. В третьем квартале выручка Thermo Fisher от бизнеса, связанного с COVID-19, возросла с $ 1,3 млрд до $ 2 млрд. Как ожидается, динамичный рост выручки от данного направления деятельности Thermo Fisher продолжится в ближайшие кварталы.

Структура и динамика квартальной выручки Thermo Fisher Scientific

Выручка, млн $

Квартал с окончанием 26 сентября 2020 г.

Квартал с окончанием 28 сентября 2019 г.

Изменение

Решения Life Sciences

3424

1701

101,3%

Аналитический инструментарий

1336

1358

-1,6%

Специализированная диагностика

1430

879

62,7%

Лабораторные продукты и услуги

3112

2619

18,8%

Элиминация внутрифирменных взаиморасчетов

-781

-285

174,0%

Общая выручка

8521

6272

35,9%

Источник: thermofisher.com

Thermo Fisher получает государственные заказы в сфере лабораторной диагностики - клинические испытания вакцин COVID-19 принесли компании дополнительную выручку, а также остро необходимыми в глобальном масштабе стали ее морозильные камеры со сверхнизкой температурой для хранения одобренной в декабре вакцины Pfizer-BioNTech от коронавируса. Вакцина должна храниться при температуре 70 °C ± 10 °C.

В сентябре Thermo Fisher объявила о вложении более $ 140 млн в расширение производства пластиковых расходных материалов для лабораторий - спрос на них в условиях пандемии коронавируса значительно возрос. Стремительное наращивание масштабов проведения лабораторных анализов на COVID-19, а также подъем разработок и клинических испытаний вакцин и препаратов обусловили беспрецедентную потребность отрасли здравоохранения в пипетках, пробирках, плашках, колбах, мензурках, упаковочных пузырьках, флаконах и многом другом. Thermo Fisher является одним из ведущих игроков рынка пластиковой продукции для лабораторий. Для удовлетворения растущего спроса на лабораторные расходники компания расширяет свои производственные базы в Нью-Йорке, Калифорнии, Мексике и Финляндии.

С технической точки зрения на недельном графике Thermo Fisher имеет место долгосрочный восходящий тренд, который не показывает признаков ослабления, и у нас нет оснований ожидать медвежьего разворота цены в среднесрочной перспективе.

Источник: charts.whotrades.com

Третье место с долей 10,6% в фонде занимают акции Medtronic, выпустившей первую в своем роде "искусственную поджелудочную железу" и уникальные стенты, выделяющие лекарственный препарат, для пациентов с коронарной недостаточностью.

Помимо оборудования и устройств, востребованных во все времена, Medtronic является одним из ведущих поставщиков аппаратов искусственной вентиляции легких, которые стали столь жизненно необходимыми во множестве стран мира из-за эпидемии коронавируса.

Нехватка аппаратов ИВЛ на старте пандемии пугающими темпами уносила жизни престарелых жителей европейских стран, и Medtronic нарастила производство таких аппаратов и усовершенствовала систему их сбыта для повышения эффективности в условиях чрезвычайной ситуации в здравоохранении. Этот видный представитель американского сектора здравоохранения имеет шансы выйти из нынешней кризисной ситуации относительно целым и невредимым, а стабильный спрос на аппараты ИВЛ теперь сохранится надолго даже в случае исчерпания пандемии коронавируса - этим оборудованием захотят обзавестись не только медучреждения, но и частные состоятельные лица.

Мировой рынок кардиостимуляторов, на котором Medtronic занимает одно из лидирующих положений, в 2019 году оценивался в $ 4,5 млрд, и с 2020 по 2027 г. среднегодовые темпы роста этого рынка, по оценкам Grand View Research, составят 2,9%.

Минимально инвазивный хирургический инструментарий Medtronic дает хирургам возможности раннего диагностирования и более целенаправленного лечения целого ряда заболеваний, таких как рак легких и предраковые состояния. Величина рынка минимально инвазивных хирургических инструментов в 2018 году оценивалась в $ 20 млрд, и в период по 2026 г., по оценкам Grand View Research, среднегодовой темп роста этого рынка составит 9,85%.

По итогам второго фискального квартала выручка компании уменьшилась на 0,8% г/г и составила $ 7,6 млрд, превысив на $ 500 млн усредненные ожидания. Скорректированная чистая прибыль на акцию составила $ 1,02 и на 22 цента превзошла ожидания.

Выручка в ключевом сердечно-сосудистом направлении уменьшилась на 4,6%, до $ 2,73 млрд, в восстановительной терапии - уменьшилась на 2,3%, до $ 2,06 млрд, минимально инвазивного сегмента - увеличилась на 6,7%, до $ 2,29 млрд, а в сегменте диабета снизилась на 3,7%, до $ 574 млн.

По итогам фискального 2020 года выручка компании по всем ключевым направлениям показала снижение, что было обусловлено частичной отменой и переносом плановых хирургических процедур в силу пандемии коронавируса. В долгосрочной перспективе пациенты и врачи будут наверстывать пропущенные и перенесенные процедуры, и у Medtronic есть все шансы дополучить упущенную выручку.

Структура и динамика выручки Medtronic за 2019-2020 фискальные годы

Выручка, млн $

FY 20

FY 19

Изменение

Сердечно-сосудистая группа

10 468

11 505

-9,0%

Сердечный ритм и сердечная недостаточность

5141

5849

-12,1%

Коронарные сосуды и структурные патологии сердца

3541

3730

-5,1%

Аортальные, периферические, венозные решения

1786

1926

-7,3%

Группа минимально инвазивной терапии

8352

8478

-1,5%

Хирургические инновации

5513

5753

-4,2%

Респираторные, желудочно-кишечные и почечные решения

2839

2725

4,2%

Группа восстановительной терапии

7725

8183

-5,6%

Черепные технологии

2922

2938

-0,5%

Спинальные технологии

2503

2654

-5,7%

Специализированная терапия

1193

1307

-8,7%

Терапия боли

1107

1284

-13,8%

Группа терапии диабета

2368

2391

-1,0%

Общие чистые продажи

28 913

30 557

-5,4%

Источник: medtronic.com

Что касается долгосрочного горизонта, мы констатируем, что позитивными для перспектив компании являются прочные позиции Medtronic на рынке сердечно-сосудистых устройств, и с учетом ожиданий старения американского населения из поколения беби-бумеров в обозримом будущем спрос на медицинские девайсы такого класса будет возрастать, а негативное влияние ситуации с коронавирусом на бизнес компании, вероятно, по большей части исчерпается в перспективе ближайших 12-18 мес.

Medtronic ежеквартально сообщает о десятках одобрений своих продуктов в США, Европе и Азии. С начала 2020 г. таких одобрений получено уже свыше 130.

Инновации в технической области медицины продолжают двигать сектор вперед. Роботизация и миниатюризация медицинского, в том числе хирургического, оборудования оправданно заставляет инвесторов верить в светлое будущее данного сектора. Старение американского населения и рост потребности в высокотехнологичных операциях и процедурах неизбежно повлечет за собой подъем разработок и продаж компаний, поставляющий медицинские устройства в долгосрочной перспективе.

В 21-м веке население планеты все активнее использует различные устройства для контроля и улучшения своего здоровья. Численность людей, использующих те или иные девайсы для мониторинга собственного состояния здоровья, с 2016 по 2021 г., как ожидается, возрастет в 7 раз, до 50 млн.

Пандемия коронавируса дала компаниям сектора неожиданные горизонты для наращивания разработок и производства, которые в перспективе ближайших месяцев могут найти отражение и в динамике iShares US Medical Devices ETF, ведь на данном этапе врачи могут спасать жизни заразившимся только с помощью специализированного инструментария и оборудования.

С технической точки зрения на дневном графике Medtronic выстраивается среднесрочный восходящий тренд, и в перспективе ближайших месяцев потенциал укрепления бумаги сохраняется.

Источник: charts.whotrades.com

Технический анализ iShares US Medical Devices ETF

С технической точки зрения на недельном графике iShares US Medical Devices ETF налицо долгосрочный восходящий тренд, который на данном этапе ничем не скомпрометирован.

Источник: charts.whotrades.com

С учетом вышеизложенного мы рекомендуем инвесторам iShares US Medical Devices ETF на покупку на ближайший год с целью на уровне $370.

Инвестиционная идея

ETF - это биржевой инвестиционный фонд, копирующий структуру лежащего в его основе индекса и с максимальной точностью повторяющий доходность этого индекса. iShares US Medical Devices ETF - индексный фонд, отслеживающий динамику индекса Dow Jones U.S. Select Medical Equipment Index, который, в свою очередь, состоит из акций компаний-производителей и дистрибьюторов медицинской техники и устройств. В состав индекса входят торгующиеся в США бумаги 67 компаний сектора здравоохранения, выпускающих те или иные устройства медицинского назначения, в том числе поставщики высокотехнологичного хирургического оборудования. Особенный интерес данный инструмент представляет для инвесторов, не располагающих временем, возможностями и профессиональными навыками для поиска отдельных акций и самостоятельного формирования портфеля, но заинтересованных во вложениях в американский сектор здравоохранения. Мы считаем, что отраслевая специфика данного ETF поможет ему опередить рынок на фоне пандемии коронавируса.iShares US Medical Devices ETF

Рекомендация

Покупать

Целевая цена

370 USD

Текущая цена

324,62 USD

Потенциал роста/снижения

14,0%

Мы присваиваем iShares US Medical Devices ETF рекомендацию "Покупать" с целевым уровнем $ 370, что предполагает потенциал роста 14% от текущих отметок.

Краткое описание

iShares US Medical Devices ETF - индексный фонд, отслеживающий динамику индекса Dow Jones U.S. Select Medical Equipment Index, который, в свою очередь, состоит из акций компаний-производителей и дистрибьюторов медицинской техники и устройств.

В состав индекса входят торгующиеся в США бумаги 67 компаний сектора здравоохранения, выпускающих те или иные устройства медицинского назначения, в том числе поставщики высокотехнологичного хирургического оборудования, лабораторного инструментария и расходных материалов.

Источник: ishares.com

Факторы роста

По оценкам Business Research Company, рынок медицинского оборудования в 2019 году достиг $ 456,9 млрд, и за период с 2015 года его среднегодовой темп роста составил 4,4%. В 2020 году этот рынок может сузиться на 3,2%, до $ 442,5 млрд: с одной стороны, карантинные меры нарушили цепочки поставок в отрасли производителей медицинской техники, с другой - беспрецедентный спрос на аппараты искусственной вентиляции легких и прочее оборудование для ковидных стационаров отчасти компенсировал спад в других сегментах.

Основные показатели

ISIN

US4642888105

Чистые активы

9,09 млрд USD

Страна домицилирования

США

Фондовая биржа

NYSE Arca

Дата запуска

01.05.2006

Валюта

USD

Заявленный уровень расходов

0,42%

Динамика ETF

3М

9,7%

12M

23,6%

3Y

87,1%

В 2021 году ожидается восстановление рынка медицинской техники, и в период до 2023 года рост среднегодовым темпом 6,1%, до величины $ 603,5 млрд. Подъем инфекционной заболеваемости, а также ухудшение ситуации с хроническими заболеваниями в глобальном масштабе, обусловленное опять же последствиями коронавируса, неизбежно приведет к повышению расходов на здравоохранение в долгосрочной перспективе.

Стоит отметить, что в условиях пандемии коронавируса наметился и подъем в сегменте портативных нательных устройств, в том числе позволяющих осуществлять дистанционный мониторинг состояния пациентов врачами.

Инструмент iShares US Medical Devices ETF с начала 2020 года принес доходность в размере 22,8%, опережающую доходность американского индекса широкого рынка S&P 500, составляющую 15,2%.

За период с 2009 года iShares US Medical Devices ETF только единожды показал отрицательную годовую доходность, при этом в 2019 году его доходность достигла 32,7%.

Источник: www.finance.yahoo.com

В первую десятку бумаг с наиболее высокими долями в рассматриваемом нами ETF входят ведущие американские поставщики медицинского оборудования, многие из которых существенно недооценены с фундаментальной точки зрения и имеют весьма представительные линейки высокотехнологичных устройств.

Первую строчку в структуре инструмента с весом 13,3% занимают акции Abbott Laboratories - поставщика лечебного питания и решений для лабораторной диагностики.

По итогам третьего квартала выручка Abbott Laboratories увеличилась на 9,9% г/г, до $ 8,9 млрд, и превысила ожидания на $ 370 млн, чистая прибыль возросла на 28,5% г/г, до $ 1,232 млрд, а скорректированная чистая прибыль на акцию достигла 98 центов и на 7 центов превзошла прогнозы.

В частности, выручка компании в сегменте медицинских девайсов выросла на 3,4%, до $ 3,17 млрд, в диагностическом - на 38,2%, до $ 2,64 млрд. Стремительный рост глобальных продаж диагностического направления деятельности обусловлен повышенным спросом на спектр диагностических тестов на коронавирус и системы молекулярной диагностики. Квартальные продажи продуктов, связанных с анализами на COVID-19, составили $ 881 млн.

Структура и динамика квартальной выручки Abbott Laboratories

Выручка, млн $

Q3 2020

Изменение г/г, %

Общая

8853

9,6

Питание

1924

2,6

Диагностика

2640

38,2

Фармацевтика

1099

-9,3

Медицинские девайсы

3170

3,4

Источник: abbott.com

С технической точки зрения на дневном графике акций Abbott имеет место фаза консолидации, после завершения которой мы ожидаем возобновления роста цены в среднесрочной перспективе.

Источник: charts.whotrades.com

Вторую позицию в фонде занимает Thermo Fisher Scientific - разработчик и поставщик высокотехнологичных инструментов, химикатов и расходных материалов для научных исследований в области биотехнологий и фармацевтики, а также для больниц, лабораторий клинической диагностики, университетов, исследовательских организаций и правительственных агентств.

Пандемия коронавируса позитивно повлияла на операционную деятельность Thermo Fisher. По итогам третьего квартала выручка Thermo Fisher Scientific возросла на 35,9% г/г и составила $ 8,521 млн, на $ 840 млн превысив прогнозы, а скорректированная чистая прибыль на акцию достигла $ 5,63 и на $ 1,33 превзошла ожидания. В третьем квартале выручка Thermo Fisher от бизнеса, связанного с COVID-19, возросла с $ 1,3 млрд до $ 2 млрд. Как ожидается, динамичный рост выручки от данного направления деятельности Thermo Fisher продолжится в ближайшие кварталы.

Структура и динамика квартальной выручки Thermo Fisher Scientific

Выручка, млн $

Квартал с окончанием 26 сентября 2020 г.

Квартал с окончанием 28 сентября 2019 г.

Изменение

Решения Life Sciences

3424

1701

101,3%

Аналитический инструментарий

1336

1358

-1,6%

Специализированная диагностика

1430

879

62,7%

Лабораторные продукты и услуги

3112

2619

18,8%

Элиминация внутрифирменных взаиморасчетов

-781

-285

174,0%

Общая выручка

8521

6272

35,9%

Источник: thermofisher.com

Thermo Fisher получает государственные заказы в сфере лабораторной диагностики - клинические испытания вакцин COVID-19 принесли компании дополнительную выручку, а также остро необходимыми в глобальном масштабе стали ее морозильные камеры со сверхнизкой температурой для хранения одобренной в декабре вакцины Pfizer-BioNTech от коронавируса. Вакцина должна храниться при температуре 70 °C ± 10 °C.

В сентябре Thermo Fisher объявила о вложении более $ 140 млн в расширение производства пластиковых расходных материалов для лабораторий - спрос на них в условиях пандемии коронавируса значительно возрос. Стремительное наращивание масштабов проведения лабораторных анализов на COVID-19, а также подъем разработок и клинических испытаний вакцин и препаратов обусловили беспрецедентную потребность отрасли здравоохранения в пипетках, пробирках, плашках, колбах, мензурках, упаковочных пузырьках, флаконах и многом другом. Thermo Fisher является одним из ведущих игроков рынка пластиковой продукции для лабораторий. Для удовлетворения растущего спроса на лабораторные расходники компания расширяет свои производственные базы в Нью-Йорке, Калифорнии, Мексике и Финляндии.

С технической точки зрения на недельном графике Thermo Fisher имеет место долгосрочный восходящий тренд, который не показывает признаков ослабления, и у нас нет оснований ожидать медвежьего разворота цены в среднесрочной перспективе.

Источник: charts.whotrades.com

Третье место с долей 10,6% в фонде занимают акции Medtronic, выпустившей первую в своем роде "искусственную поджелудочную железу" и уникальные стенты, выделяющие лекарственный препарат, для пациентов с коронарной недостаточностью.

Помимо оборудования и устройств, востребованных во все времена, Medtronic является одним из ведущих поставщиков аппаратов искусственной вентиляции легких, которые стали столь жизненно необходимыми во множестве стран мира из-за эпидемии коронавируса.

Нехватка аппаратов ИВЛ на старте пандемии пугающими темпами уносила жизни престарелых жителей европейских стран, и Medtronic нарастила производство таких аппаратов и усовершенствовала систему их сбыта для повышения эффективности в условиях чрезвычайной ситуации в здравоохранении. Этот видный представитель американского сектора здравоохранения имеет шансы выйти из нынешней кризисной ситуации относительно целым и невредимым, а стабильный спрос на аппараты ИВЛ теперь сохранится надолго даже в случае исчерпания пандемии коронавируса - этим оборудованием захотят обзавестись не только медучреждения, но и частные состоятельные лица.

Мировой рынок кардиостимуляторов, на котором Medtronic занимает одно из лидирующих положений, в 2019 году оценивался в $ 4,5 млрд, и с 2020 по 2027 г. среднегодовые темпы роста этого рынка, по оценкам Grand View Research, составят 2,9%.

Минимально инвазивный хирургический инструментарий Medtronic дает хирургам возможности раннего диагностирования и более целенаправленного лечения целого ряда заболеваний, таких как рак легких и предраковые состояния. Величина рынка минимально инвазивных хирургических инструментов в 2018 году оценивалась в $ 20 млрд, и в период по 2026 г., по оценкам Grand View Research, среднегодовой темп роста этого рынка составит 9,85%.

По итогам второго фискального квартала выручка компании уменьшилась на 0,8% г/г и составила $ 7,6 млрд, превысив на $ 500 млн усредненные ожидания. Скорректированная чистая прибыль на акцию составила $ 1,02 и на 22 цента превзошла ожидания.

Выручка в ключевом сердечно-сосудистом направлении уменьшилась на 4,6%, до $ 2,73 млрд, в восстановительной терапии - уменьшилась на 2,3%, до $ 2,06 млрд, минимально инвазивного сегмента - увеличилась на 6,7%, до $ 2,29 млрд, а в сегменте диабета снизилась на 3,7%, до $ 574 млн.

По итогам фискального 2020 года выручка компании по всем ключевым направлениям показала снижение, что было обусловлено частичной отменой и переносом плановых хирургических процедур в силу пандемии коронавируса. В долгосрочной перспективе пациенты и врачи будут наверстывать пропущенные и перенесенные процедуры, и у Medtronic есть все шансы дополучить упущенную выручку.

Структура и динамика выручки Medtronic за 2019-2020 фискальные годы

Выручка, млн $

FY 20

FY 19

Изменение

Сердечно-сосудистая группа

10 468

11 505

-9,0%

Сердечный ритм и сердечная недостаточность

5141

5849

-12,1%

Коронарные сосуды и структурные патологии сердца

3541

3730

-5,1%

Аортальные, периферические, венозные решения

1786

1926

-7,3%

Группа минимально инвазивной терапии

8352

8478

-1,5%

Хирургические инновации

5513

5753

-4,2%

Респираторные, желудочно-кишечные и почечные решения

2839

2725

4,2%

Группа восстановительной терапии

7725

8183

-5,6%

Черепные технологии

2922

2938

-0,5%

Спинальные технологии

2503

2654

-5,7%

Специализированная терапия

1193

1307

-8,7%

Терапия боли

1107

1284

-13,8%

Группа терапии диабета

2368

2391

-1,0%

Общие чистые продажи

28 913

30 557

-5,4%

Источник: medtronic.com

Что касается долгосрочного горизонта, мы констатируем, что позитивными для перспектив компании являются прочные позиции Medtronic на рынке сердечно-сосудистых устройств, и с учетом ожиданий старения американского населения из поколения беби-бумеров в обозримом будущем спрос на медицинские девайсы такого класса будет возрастать, а негативное влияние ситуации с коронавирусом на бизнес компании, вероятно, по большей части исчерпается в перспективе ближайших 12-18 мес.

Medtronic ежеквартально сообщает о десятках одобрений своих продуктов в США, Европе и Азии. С начала 2020 г. таких одобрений получено уже свыше 130.

Инновации в технической области медицины продолжают двигать сектор вперед. Роботизация и миниатюризация медицинского, в том числе хирургического, оборудования оправданно заставляет инвесторов верить в светлое будущее данного сектора. Старение американского населения и рост потребности в высокотехнологичных операциях и процедурах неизбежно повлечет за собой подъем разработок и продаж компаний, поставляющий медицинские устройства в долгосрочной перспективе.

В 21-м веке население планеты все активнее использует различные устройства для контроля и улучшения своего здоровья. Численность людей, использующих те или иные девайсы для мониторинга собственного состояния здоровья, с 2016 по 2021 г., как ожидается, возрастет в 7 раз, до 50 млн.

Пандемия коронавируса дала компаниям сектора неожиданные горизонты для наращивания разработок и производства, которые в перспективе ближайших месяцев могут найти отражение и в динамике iShares US Medical Devices ETF, ведь на данном этапе врачи могут спасать жизни заразившимся только с помощью специализированного инструментария и оборудования.

С технической точки зрения на дневном графике Medtronic выстраивается среднесрочный восходящий тренд, и в перспективе ближайших месяцев потенциал укрепления бумаги сохраняется.

Источник: charts.whotrades.com

Технический анализ iShares US Medical Devices ETF

С технической точки зрения на недельном графике iShares US Medical Devices ETF налицо долгосрочный восходящий тренд, который на данном этапе ничем не скомпрометирован.

Источник: charts.whotrades.com

С учетом вышеизложенного мы рекомендуем инвесторам iShares US Medical Devices ETF на покупку на ближайший год с целью на уровне $370.

Свежие комментарии