ГК "ПИК" на прошлой неделе провела День рынков капитала, представив на нем свою долгосрочную стратегию, которая произвела на нас очень сильное впечатление. Мы бы рекомендовали инвесторам посмотреть запись конференции, чтобы получить более полное представление о впечатляющих возможностях роста компании как минимум на ближайшее десятилетие.

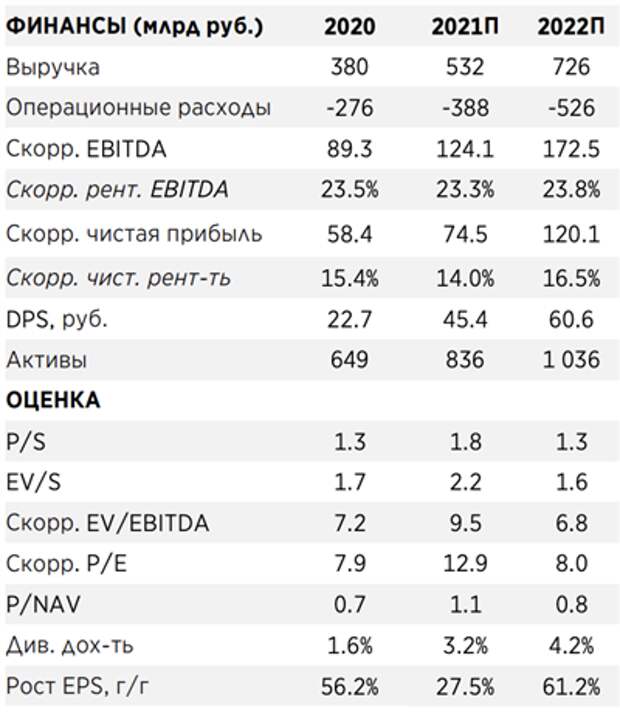

Мы обновили наши финансовые прогнозы для ПИК с учетом представленной стратегии и последних финансовых результатов. Мы поднимаем нашу целевую цену до 2 000 руб. за акцию (со 1 150 руб.) и подтверждаем рейтинг ВЫШЕ РЫНКА.

Глобальные амбиции: Филиппины и Индия. В 2021 году ПИК запустил один проект на Филиппинах, и продажи в этом проекте уже начались. Также он планирует начать проекты в Индии. Мы считаем, что это довольно рискованный шаг, поскольку рынки жилья в других странах имеют национальные особенности, связанные с регулированием и политикой местных властей. Тем не менее, если ПИК видит возможности на этих рынках со своими технологиями, включая удаленное проектирование и онлайн-каналы продаж, и он будет успешен на новых рынках, то и потенциал дальнейшего роста на рынках EM может быть огромным. Поэтому, на наш взгляд, игра стоит свеч.

…как и генеральный подряд. Это еще одно перспективное и быстрорастущее направление для ГК ПИК. По правде говоря, в России не хватает качественных подрядчиков национального масштаба. Этот сектор слабо консолидирован, в нем работают десятки мелких и средних игроков, использующих устаревшие технологии строительства и имеющих относительно высокий уровень строительных рисков. Мы полагаем, ГК ПИК приняла правильное решение войти и в этот сегмент. Ее портфель заказов по данному направлению уже составляет 3.5 трлн руб., не считая заказов еще на 0.5 трлн руб. в переговорах. Компания прогнозирует совокупную чистую прибыль от этих контрактов на уровне 405 млрд руб., а целевой уровень чистой маржи составляет 10% - это вполне обоснованные ожидания, учитывая, что ГК ПИК не несет коммерческих рисков при заключении подобных контрактов.

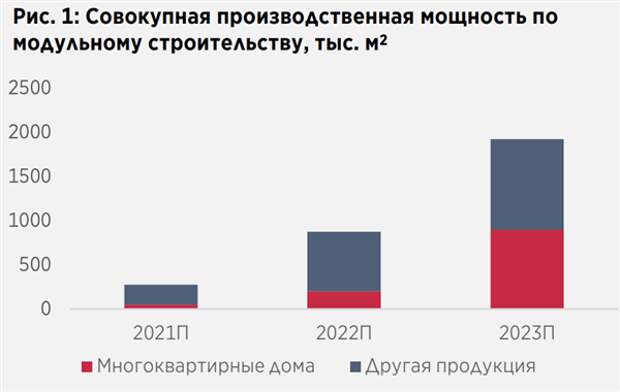

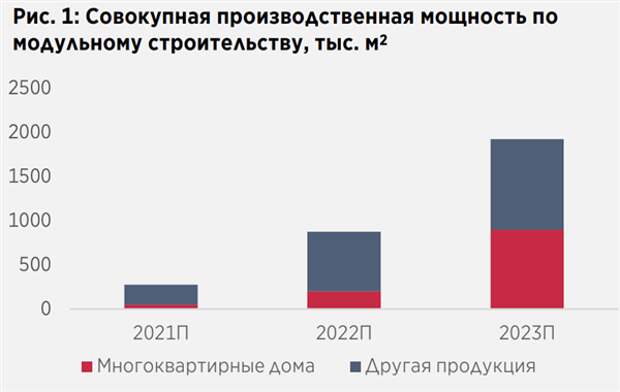

ConTech (высокотехнологичное строительство): революция в жилстрое. В последние десятилетия инновации слабо затрагивали строительную отрасль, и производительность труда в секторе росла медленно. ГК ПИК стремится изменить статус-кво, объявив о создании новой дочерней компании UNITS, которая займется производством модульных домов и конструктивных элементов. ГК ПИК ставит амбициозную цель стать крупнейшим в мире производителем модульных блоков уже к 2023. Компания уже запустила сборочный конвейер (по аналогии с автопромом) по производству модульных многоквартирных домов, планируемая мощность которой составляет 200 тыс. м2 в 2022 с перспективой увеличения до 900 тыс. кв. м2 в 2023. Компания планирует строить многоквартирные дома (9+этажей) всего за две недели по сравнению с 28-40 месяцами в среднем по отрасли. Кроме того, UNITS уже приступила к строительству модульных частных домов (ожидаемая производственная мощность - 150 тыс. м2 в 2022), модульных санузлов (250 тыс. кабин в 2023) и систем вентиляции, отопления и кондиционирование воздуха (50 тыс. устройств в 2022). По оценкам ПИК, новые модульные технологии позволят сократить себестоимость строительства на 30%. ГК ПИК планирует, что UNITS к 2023 будет использовать 20% выпускаемой продукции для обеспечения собственных потребностей, остальные 80% поставлять внешним клиентам. К 2023 группа планирует выйти на уровень производства в 1.9 млн м2 модульного жилья. ГК ПИК допускает, что этот бизнес в будущем может быть выделен в отдельную компанию с последующим проведением IPO.

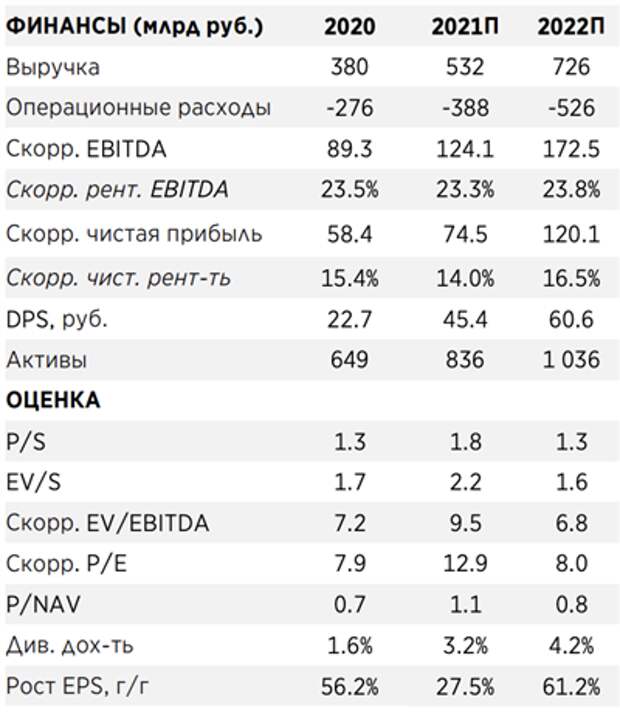

Источник: Bloomberg, оценки АТОНа

Источник: данные компании

Источник: данные компании

Источник: данные компании

PropTech: Kvarta - новатор в отрасли. ГК ПИК лидирует в предоставлении жилищных сервисов, таких как брокерская деятельность, услуги аренды недвижимости и управление жилищными экосистемами. В презентации своей стратегии ГК ПИК обоснованно оценивает объем рынка аренды жилья в 1.8 трлн руб., рынка первичных продаж квартир в 2.9 трлн руб., а рынка вторичного жилья в 8 трлн руб. Но на этих колоссальных по объему рынках уровень цифровизации и доля онлайн-сделок ничтожно малы (на них приходится менее 1% объемов). ПИК стремится изменить ситуацию при помощи нового цифрового сервиса Kvarta, объединяющего брокерские услуги, сервис онлайн-аренды и другие жилищные услуги. В рамках брокерского сервиса уже предлагается автоматическая оценка аренды и продажи жилья, проверка юридического статуса жилья, онлайн-оформление сделок и встроенная ипотека. Сервис аренды жилья Kvarta значительно упрощает процесс съема жилья в России, где он довольно неудобен, как для арендодателя, так и съемщика и непрозрачен: арендаторы платят высокие задатки и комиссии, неся при этом различного рода риски. К концу 2021 ГК ПИК прогнозирует выручку Kvarta на уровне 24 млрд руб. (+900% г/г) и полагает, что у этого бизнеса огромный потенциал дальнейшего роста. Мы согласны с этими прогнозами.

Источник: компания, оценки АТОНа

Источник: компания

Долгосрочные цели и наши прогнозы. В своей презентации ГК ПИК оценивает совокупный доход от сегментов недвижимости и строительства за следующие 10 лет (до 2031) в 8.1 трлн руб., а совокупный чистый денежный поток в 2.35 трлн руб. Эти цифры не учитывают показатели сегментов ConTech и PropTech, которые, по нашим оценкам, могут добавить минимум 1.5-2 трлн руб. до 2031. Наш текущий прогноз годового темпа роста выручки ГК ПИК за 5 лет (2021-2025) составляет 22% против среднегодового темпа роста 54% за последние 5 лет, по скорректированному показателю EBITDA - 23.5% против 46% соответственно, а по скорректированной чистой прибыли - 26% против 34% соответственно. В рамках наших расчетов средние показатели рентабельности EBITDA и чистой прибыли на следующие пять лет составляют 25% и 20% соответственно. До этого мы прогнозировали годовые темпы роста выручки и EBITDA в районе 18-20%, а среднюю рентабельность EBITDA и чистой прибыли на уровне 20% и 15% соответственно. Пересмотр нашей оценки и целевой цены в сторону повышения в первую очередь обусловлен ростом финансовых показателей.

Оценка акций и катализаторы. Исходя из наших оценок прибыли за 2021П/2022П, ГК ПИК торгуется по скорректированным мультипликаторам P/E 12.9х/8.0x, скорректированным EV/EBITDA 9.5x/6.8x и скорректированным P/NAV 1.1x/0.8x. В текущем году мультипликаторы выглядят сравнительно высокими, но в следующем году они должны снизиться до вполне приемлемого уровня вследствие заметного роста прибыли. На наш взгляд, очевидным аналогом ГК ПИК выступает TCS Group. Хотя это игроки разных сегментов, у них много общего. Обе компании работают в циклических секторах, постоянно стремятся внедрять цифровые инновации и предлагают прорывные технологии. Мы считаем, что ГК ПИК повторит успех TCS Group в течение 2-3 лет, что отразится в росте мультипликаторов до более впечатляющих уровней.

В рамках оценки мы применяем простое среднее значение показателей, полученных в результате применения трех подходов к оценке: по целевому мультипликатору EV/EBITDA 2022 (8.0x) и P/E 2022 (10x), а также применяем оценку по дисконтированному денежному потоку с WACC на уровне 13% и темпом роста в постпрогнозный период 3%. Мы повышаем целевую цену до 2 000 руб. с 1 150 руб., и подтверждаем рейтинг ВЫШЕ РЫНКА. На наш взгляд, у ГК ПИК лучший инвестиционный кейс в секторе недвижимости и один из самых привлекательных на российском фондовом рынке.

Среди ближайших катализаторов - возможное включение в индекс MSCI в ноябре 2021, сильные результаты за 2021 по МСФО (публикуются в марте 2022), ежеквартальная операционная отчетность и дивидендные выплаты в будущих периодах.

Скачать обзор одним файлом

ГК "ПИК" на прошлой неделе провела День рынков капитала, представив на нем свою долгосрочную стратегию, которая произвела на нас очень сильное впечатление. Мы бы рекомендовали инвесторам посмотреть запись конференции, чтобы получить более полное представление о впечатляющих возможностях роста компании как минимум на ближайшее десятилетие.

Мы обновили наши финансовые прогнозы для ПИК с учетом представленной стратегии и последних финансовых результатов. Мы поднимаем нашу целевую цену до 2 000 руб. за акцию (со 1 150 руб.) и подтверждаем рейтинг ВЫШЕ РЫНКА.

Глобальные амбиции: Филиппины и Индия. В 2021 году ПИК запустил один проект на Филиппинах, и продажи в этом проекте уже начались. Также он планирует начать проекты в Индии. Мы считаем, что это довольно рискованный шаг, поскольку рынки жилья в других странах имеют национальные особенности, связанные с регулированием и политикой местных властей. Тем не менее, если ПИК видит возможности на этих рынках со своими технологиями, включая удаленное проектирование и онлайн-каналы продаж, и он будет успешен на новых рынках, то и потенциал дальнейшего роста на рынках EM может быть огромным. Поэтому, на наш взгляд, игра стоит свеч.

…как и генеральный подряд. Это еще одно перспективное и быстрорастущее направление для ГК ПИК. По правде говоря, в России не хватает качественных подрядчиков национального масштаба. Этот сектор слабо консолидирован, в нем работают десятки мелких и средних игроков, использующих устаревшие технологии строительства и имеющих относительно высокий уровень строительных рисков. Мы полагаем, ГК ПИК приняла правильное решение войти и в этот сегмент. Ее портфель заказов по данному направлению уже составляет 3.5 трлн руб., не считая заказов еще на 0.5 трлн руб. в переговорах. Компания прогнозирует совокупную чистую прибыль от этих контрактов на уровне 405 млрд руб., а целевой уровень чистой маржи составляет 10% - это вполне обоснованные ожидания, учитывая, что ГК ПИК не несет коммерческих рисков при заключении подобных контрактов.

ConTech (высокотехнологичное строительство): революция в жилстрое. В последние десятилетия инновации слабо затрагивали строительную отрасль, и производительность труда в секторе росла медленно. ГК ПИК стремится изменить статус-кво, объявив о создании новой дочерней компании UNITS, которая займется производством модульных домов и конструктивных элементов. ГК ПИК ставит амбициозную цель стать крупнейшим в мире производителем модульных блоков уже к 2023. Компания уже запустила сборочный конвейер (по аналогии с автопромом) по производству модульных многоквартирных домов, планируемая мощность которой составляет 200 тыс. м2 в 2022 с перспективой увеличения до 900 тыс. кв. м2 в 2023. Компания планирует строить многоквартирные дома (9+этажей) всего за две недели по сравнению с 28-40 месяцами в среднем по отрасли. Кроме того, UNITS уже приступила к строительству модульных частных домов (ожидаемая производственная мощность - 150 тыс. м2 в 2022), модульных санузлов (250 тыс. кабин в 2023) и систем вентиляции, отопления и кондиционирование воздуха (50 тыс. устройств в 2022). По оценкам ПИК, новые модульные технологии позволят сократить себестоимость строительства на 30%. ГК ПИК планирует, что UNITS к 2023 будет использовать 20% выпускаемой продукции для обеспечения собственных потребностей, остальные 80% поставлять внешним клиентам. К 2023 группа планирует выйти на уровень производства в 1.9 млн м2 модульного жилья. ГК ПИК допускает, что этот бизнес в будущем может быть выделен в отдельную компанию с последующим проведением IPO.

Источник: Bloomberg, оценки АТОНа

Источник: данные компании

Источник: данные компании

Источник: данные компании

PropTech: Kvarta - новатор в отрасли. ГК ПИК лидирует в предоставлении жилищных сервисов, таких как брокерская деятельность, услуги аренды недвижимости и управление жилищными экосистемами. В презентации своей стратегии ГК ПИК обоснованно оценивает объем рынка аренды жилья в 1.8 трлн руб., рынка первичных продаж квартир в 2.9 трлн руб., а рынка вторичного жилья в 8 трлн руб. Но на этих колоссальных по объему рынках уровень цифровизации и доля онлайн-сделок ничтожно малы (на них приходится менее 1% объемов). ПИК стремится изменить ситуацию при помощи нового цифрового сервиса Kvarta, объединяющего брокерские услуги, сервис онлайн-аренды и другие жилищные услуги. В рамках брокерского сервиса уже предлагается автоматическая оценка аренды и продажи жилья, проверка юридического статуса жилья, онлайн-оформление сделок и встроенная ипотека. Сервис аренды жилья Kvarta значительно упрощает процесс съема жилья в России, где он довольно неудобен, как для арендодателя, так и съемщика и непрозрачен: арендаторы платят высокие задатки и комиссии, неся при этом различного рода риски. К концу 2021 ГК ПИК прогнозирует выручку Kvarta на уровне 24 млрд руб. (+900% г/г) и полагает, что у этого бизнеса огромный потенциал дальнейшего роста. Мы согласны с этими прогнозами.

Источник: компания, оценки АТОНа

Источник: компания

Долгосрочные цели и наши прогнозы. В своей презентации ГК ПИК оценивает совокупный доход от сегментов недвижимости и строительства за следующие 10 лет (до 2031) в 8.1 трлн руб., а совокупный чистый денежный поток в 2.35 трлн руб. Эти цифры не учитывают показатели сегментов ConTech и PropTech, которые, по нашим оценкам, могут добавить минимум 1.5-2 трлн руб. до 2031. Наш текущий прогноз годового темпа роста выручки ГК ПИК за 5 лет (2021-2025) составляет 22% против среднегодового темпа роста 54% за последние 5 лет, по скорректированному показателю EBITDA - 23.5% против 46% соответственно, а по скорректированной чистой прибыли - 26% против 34% соответственно. В рамках наших расчетов средние показатели рентабельности EBITDA и чистой прибыли на следующие пять лет составляют 25% и 20% соответственно. До этого мы прогнозировали годовые темпы роста выручки и EBITDA в районе 18-20%, а среднюю рентабельность EBITDA и чистой прибыли на уровне 20% и 15% соответственно. Пересмотр нашей оценки и целевой цены в сторону повышения в первую очередь обусловлен ростом финансовых показателей.

Оценка акций и катализаторы. Исходя из наших оценок прибыли за 2021П/2022П, ГК ПИК торгуется по скорректированным мультипликаторам P/E 12.9х/8.0x, скорректированным EV/EBITDA 9.5x/6.8x и скорректированным P/NAV 1.1x/0.8x. В текущем году мультипликаторы выглядят сравнительно высокими, но в следующем году они должны снизиться до вполне приемлемого уровня вследствие заметного роста прибыли. На наш взгляд, очевидным аналогом ГК ПИК выступает TCS Group. Хотя это игроки разных сегментов, у них много общего. Обе компании работают в циклических секторах, постоянно стремятся внедрять цифровые инновации и предлагают прорывные технологии. Мы считаем, что ГК ПИК повторит успех TCS Group в течение 2-3 лет, что отразится в росте мультипликаторов до более впечатляющих уровней.

В рамках оценки мы применяем простое среднее значение показателей, полученных в результате применения трех подходов к оценке: по целевому мультипликатору EV/EBITDA 2022 (8.0x) и P/E 2022 (10x), а также применяем оценку по дисконтированному денежному потоку с WACC на уровне 13% и темпом роста в постпрогнозный период 3%. Мы повышаем целевую цену до 2 000 руб. с 1 150 руб., и подтверждаем рейтинг ВЫШЕ РЫНКА. На наш взгляд, у ГК ПИК лучший инвестиционный кейс в секторе недвижимости и один из самых привлекательных на российском фондовом рынке.

Среди ближайших катализаторов - возможное включение в индекс MSCI в ноябре 2021, сильные результаты за 2021 по МСФО (публикуются в марте 2022), ежеквартальная операционная отчетность и дивидендные выплаты в будущих периодах.

Скачать обзор одним файлом

Свежие комментарии