Инвестиционная идея

Xcel Energy - одна из ключевых электроэнергетических и газовых компаний США, ведущая деятельность в 8 штатах США с установленной мощностью 19 ГВт.

Мы рекомендуем "Держать" акции Xcel Energy с целевой ценой $75,6. Потенциал 11,7% с учетом дивидендов NTM в перспективе 12 мес. Длинные позиции по XEL стоит формировать на ценовых коррекциях.

Мы видим операционный и финансовый рост у компании. Стратегия направлена на увеличение тарифной базы активов, рост объема и доли "зеленых" мощностей, постепенный вывод угольных станций, а также развитие зарядной инфраструктуры. Выбытие трудоемких угольных станций позволит не только улучшить экологический профиль ESG, но и повысить операционную рентабельность.Xcel Energy

Рекомендация

Держать

Целевая цена

$75,6

Текущая цена

$69,3

Потенциал с учетом дивидендов

11,7%

Возобновляемая энергетика является самым быстрорастущим источником электроэнергии в 2020 году, несмотря на кризис и общий спад потребления в США.

Основные показатели обыкн. акций

Тикер

XEL

ISIN

US98389B1008

Рыночная капитализация

$36,4 млрд

Enterprise value (EV)

$56,2 млрд

Мультипликаторы

P/E LTM

24,7

P/E 2021E

22,8

EV/EBITDA LTM

13,9

EV/EBITDA 2021Е

12,5

DY 2021E

2,6%

Инвестиционная программа 2021-2025 годов обеспечит выход показателей прибыли и дивидендов на новые рекорды и поддержит цели менеджмента по росту EPS и DPS на 5-7% ежегодно, выше инфляции. В этом году ожидается рост прибыли на 7% г/г. По итогам 9 мес. прибыль выросла на 10% г/г.Менеджмент ориентируется на выплату акционерам 60-70% прибыли. Дивиденды выплачиваются ежеквартально.

Описание эмитента

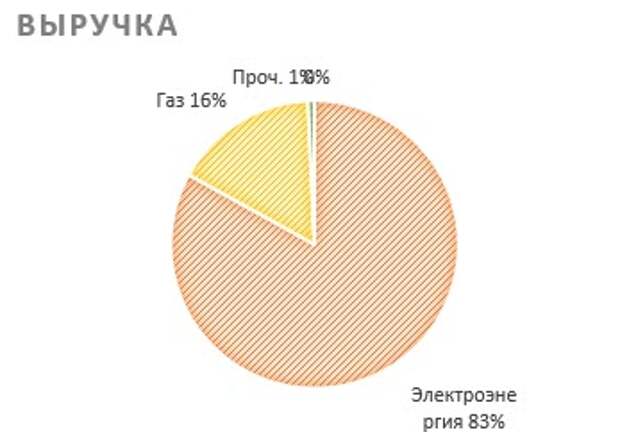

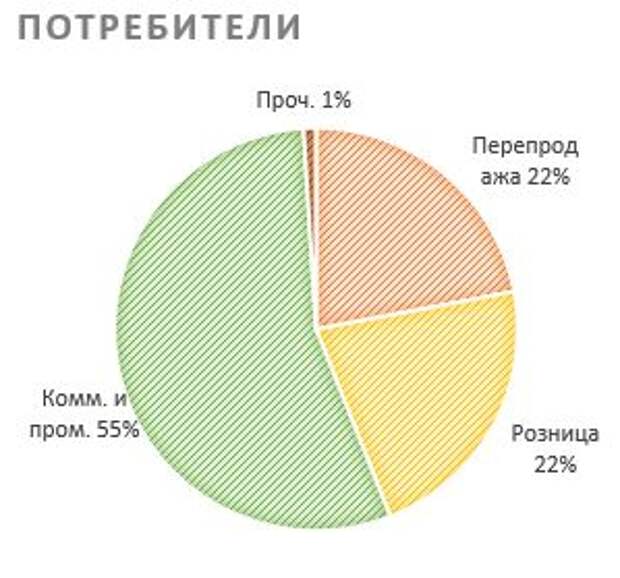

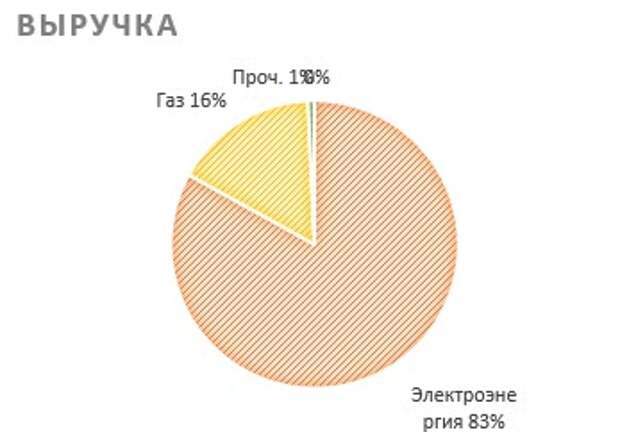

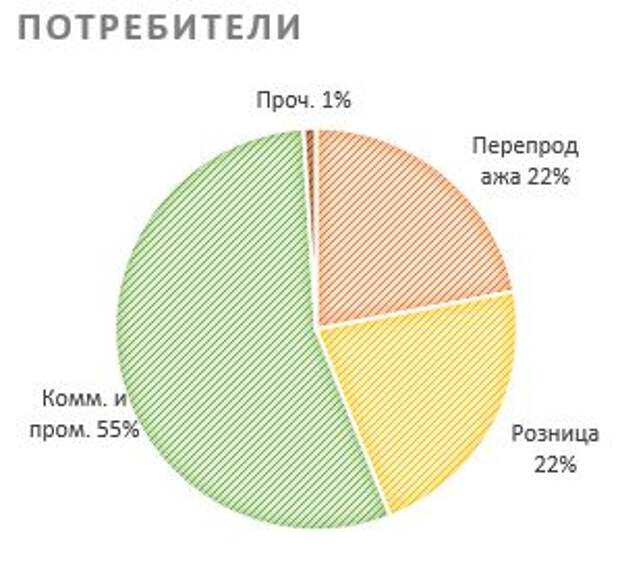

Xcel Energy - одна из ключевых электроэнергетических и газовых компаний США, представленная 4 операционными компаниями, ведущими деятельность в 8 штатах, с годовой выручкой около $ 12 млрд.

Компания обслуживает розничных, промышленных и коммерческих клиентов, а также занимается перепродажей газа и электроэнергии. Это практически полностью регулируемая компания, цены на услуги определяются исходя из окупаемости издержек.

Активы (основа) для тарифной базы на конец 2020 года достигнут около $ 33 млрд (по оценкам компании). Установленная мощность собственных генерирующих объектов составляет около 19 ГВт.

Финансовые показатели, млрд $

Показатель

2018

2019

2020П

Выручка

11,54

11,53

11,75

EBITDA

3,61

3,87

4,16

Чистая прибыль

1,26

1,37

1,47

Дивиденд

1,52

1,62

1,72

Денежный поток

-0,8

-1,0

-1,2

Финансовые коэффициенты

2018

2019

2020П

Маржа EBITDA

31,3%

33,6%

35,4%

Чистая маржа

10,9%

11,9%

12,7%

Разбивка выручки, EBITDA, активов по бизнес-сегментам (2019 г.)

Стратегия развития

Стратегия развития направлена на модернизацию сетей, увеличение объема и доли зеленых источников энергии, а также закрытие угольных станций.

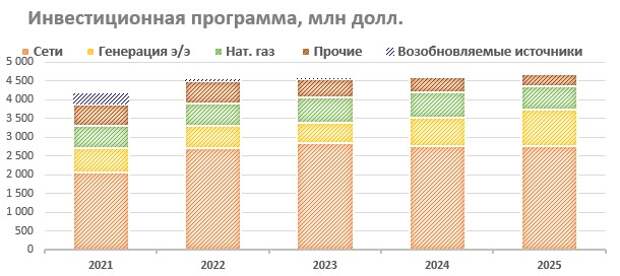

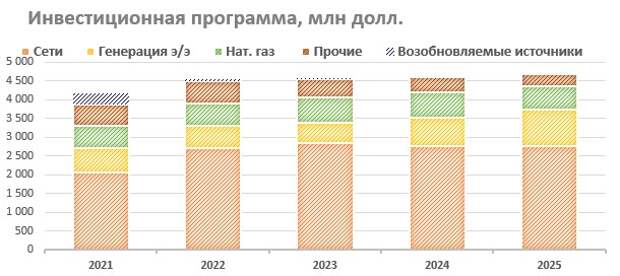

Инвестиционная программа запланирована в объеме $ 22,6 млрд на период 2021-2025 годов и направлена в основном на обновление сетей. В части генерации недавно Xcel увеличила план по капитальным вложениям в СЭС и ВЭС на 2021-2025 годы на $1,4 млрд, из которых $ 750 млн приходится на обновление ВЭС и $ 650 млн - на СЭС.

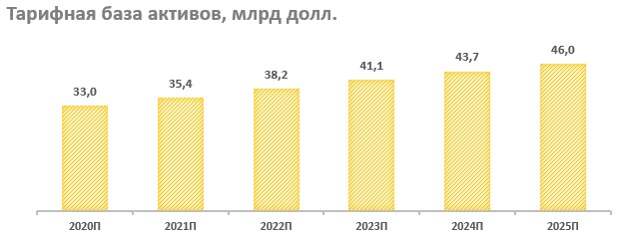

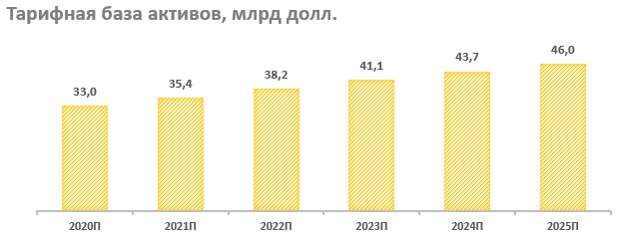

Инвестиционная программа обеспечит XEL операционный рост в перспективе ближайших лет. Рост тарифной базы активов, согласно проекту компании, увеличится до $46 млрд к концу 2025 года с $33 млрд, ожидаемых на конец текущего года, что подразумевает среднегодовой темп роста 7%.

Ниже приводим данные по инвестиционной программе и тарифной базе:

Источник: данные компании

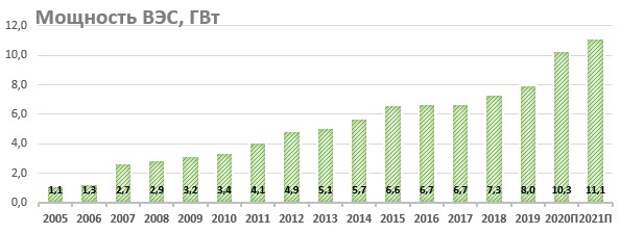

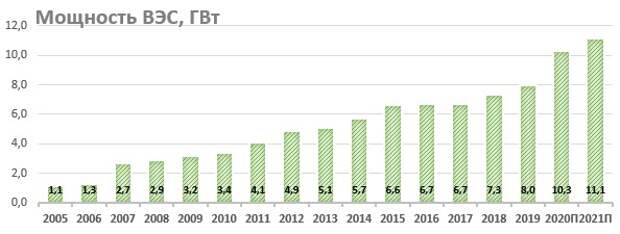

Помимо органического роста генерации через строительство, компания покупает существующие генерирующие объекты на рынке, у которых истекает срок договоров о предоставлении мощности, и оснащает их современными технологиями. Ниже приводим установленную мощность ветропарков Xcel:

Источник: данные компании, оценки ИК "ФИНАМ"

Вывод угольной генерации, в свою очередь, из эксплуатации позволит не только улучшить экологический профиль и повысить биржевую премию, но и добиться экономии по части операционных затрат после выбытия трудоемких топливных станций. Стоимость производства ветровой энергии компания оценивает в < 20 $/МВт·ч в сравнении с 22-23 $/МВт·ч по угольным станциям. Последние также являются более трудоемкими, чем ветровые.

Ниже приводим план по выводу угольных генерирующих мощностей:

Источник: данные компании, оценки ИК "ФИНАМ"

Инвестиционная программа позволит компании достичь следующих целей:

Операционный рост на фоне увеличения спроса на альтернативные источники энергии. Улучшения финансовых показателей. Инвестиции в размере ~ $ 23 млрд в 2021-2025 годах позволят нарастить тарифную базу, выполнить цели эмитента по росту прибыли и дивидендов на уровне 5-7%, а долгосрочные контракты на поставку мощности снизят волатильность операционных доходов из-за колебаний энергопотребления из-за погоды и прочих факторов. Усилить конкурентные преимущества на рынке благодаря сохранению тарифа без повышения. Улучшить операционную рентабельность выработки после выбытия угольных станций.Программа развития будет финансироваться в основном за счет собственных источников и не приведет к увеличению долговой нагрузки, поставив выплату дивидендов под риск. Целевым значением коэффициента "Долг/EBITDA" менеджмент считает 4,9х на конец 2021 года и 4,8х на период 2022-2025 годов.

Источник: Bloomberg, Thomson Reuters, расчеты ИК "ФИНАМ"

Факторы привлекательности

Долгосрочная стратегия предполагает увеличение доли альтернативной электроэнергии. Компания инвестирует в солнечные, ветровые мощности и стремится продлить срок эксплуатации ядерной станции Монтичелло (Monticello) на 10 лет, до 2040 года. До конца 2021 года XEL намерена нарастить ветровые мощности на 4,7 ГВт, до 11 ГВт. К началу 2030-х годов портфель активов генерации, согласно плану, пополнится 5 ГВт солнечных мощностей и 275 МВт аккумуляторных батарей. Доля выработки ВИЭ к 2030 году может составить 60%, в сравнении с 28% в 2019 году.Декарбонизация поддерживается правительством США, инвесторами и корпорациями. Со временем планируется переводить промышленных потребителей, транспорт (личный и общественный), котельные, а также здания на альтернативные источники для достижения амбициозных целей по снижению карбоновых выбросов, что будет создавать спрос на новые "чистые" мощности.

Согласно данным IEA, в США возобновляемая энергетика является самым быстрорастущим источником электроэнергии в 2020 г. По прогнозам агентства, несмотря на общий спад выработки в отрасли на 2,9% в кризисном году, выработка возобновляемой э/э искл. ГЭС вырастет в этом году на 15%, а в 2021 г. - на 19% на фоне ввода новых станций. Ветровые проекты добавят 23,3 ГВт мощности в этом году и 7,3 ГВт в 2021 г., а солнечные - 13,7 ГВт и 11,8 ГВт соответственно.

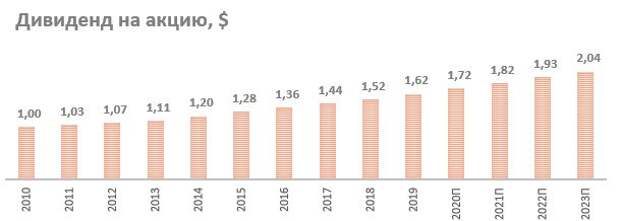

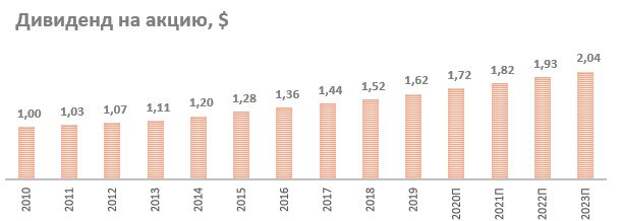

Одновременно с этим эмитент выводит из работы угольные мощности в рамках декарбонизации бизнеса. Доля угольной электроэнергии сократилась до 26% в 2019 году (с 56% в 2005 году), и к 2030 году по планам ее вес должен уменьшиться до 15% после вывода около 3 ГВт мощностей. Закрытие трудоемких угольных заводов позволит улучшить операционную рентабельность и предлагать потребителям тариф без повышения. Одно из направлений развития - зарядная инфраструктура. Цель к 2030 году - занять долю рынка на территории обслуживания 20% по количеству электротранспорта. Со временем все большее количество транспорта - автомобилей, автобусов и пр. - будет переводиться с топлива на электроэнергию, что будет способствовать росту спроса на электроэнергию и зарядную инфраструктуру. Xcel Energy фокусируется на трех нишах в этой сфере - установка зарядных устройств дома, в общественных местах и электрификация городского транспорта. В январе 2020 года компания развернула пилотную программу по "домашней" зарядке. Привлекательная дивидендная политика. По данным Bloomberg, компания постоянно повышает размер дивиденда, среднегодовой темп роста (CAGR) за период 2010-2020 годов составил 5,6%, что превышает долгосрочную инфляцию в США. Целевая норма дивидендных выплат составляет 60-70% прибыли, менеджмент таргетирует увеличение DPS на 5-7% ежегодно.Компания выплачивает дивиденды на ежеквартальной основе равными платежами. Финальный дивиденд за 2020 г., вероятно, составит $ 0,43 на акцию с квартальной доходностью 0,6% (~2,5% годовая DY).

Приводим ниже историю и прогноз по дивидендам:

Источник: данные Bloomberg

Отраслевые тенденции

Победа Байдена позитивна для отрасли, так как демократическая партия намерена предложить отрасли возобновляемой энергии пакет стимулов в размере $ 1,7 трлн на 10 лет. Новый президент намерен повысить корпоративные налоги, но потенциальный эффект большей налоговой ставки будет компенсироваться снижением себестоимости генерации на фоне развития технологий, а также операционным ростом бизнеса.Потенциально повышение налогов на прибыль корпораций затронет электроэнергетические компании в меньшей степени, чем остальные сектора, так как часть увеличения налоговых расходов коммунальные компании смогут переложить на потребителей. Внутри отрасли это скажется меньше всего на компаниях с холдинговыми структурами со значительной долговой нагрузкой, которые процентные расходы начисляют на уровне холдинга, а не дочерних компаний.

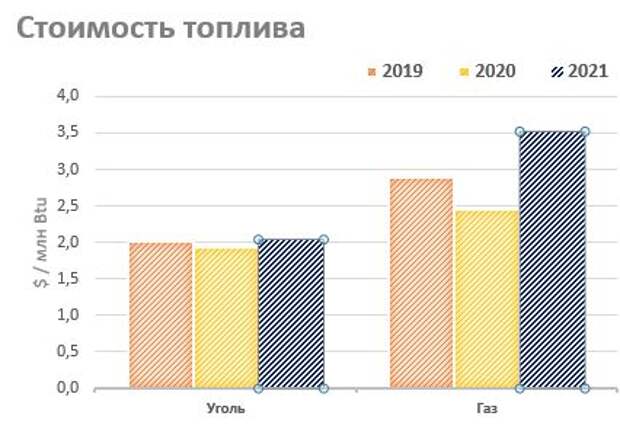

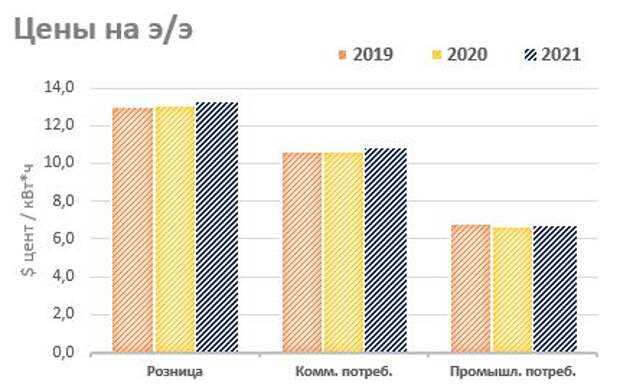

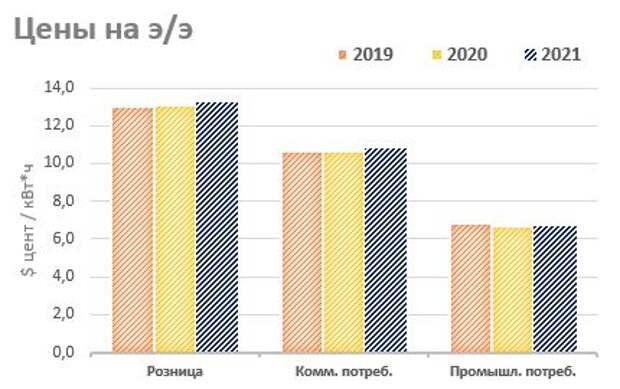

Снижение энергопотребления в коммерческом и производственном сегментах в этом году будет компенсировано сокращением топливных расходов. По данным EIA, стоимость угля и газа уменьшится в этом году на 3,5% и 15,2% соответственно.

Источник: данные EIA

Финансовые показатели

Xcel Energy отчиталась о росте прибыли акционеров за 9М 2020 на 10% г/г и сокращении выручки на 1,7% г/г. Снижение обусловлено, главным образом, сложившейся в кризисном году неблагоприятной динамикой потребления и цен на электроэнергию для коммерческих и промышленных потребителей. Тем не менее XEL смогла улучшить рентабельность выработки, маржа EBITDA улучшилась на 2,5 процентных пункта, до 36,6% за 9 мес., а EBITDA повысилась на 5,6% г/г, до $ 3,1 млрд, с начала года отчасти из-за оптимизации операционных затрат и снижения цен на топливо - как на газ, так и на уголь. Результаты по прибыли вышли лучше ожиданий Уолл-стрит. Менеджмент сузил прогноз по прибыли на акцию 2020П с $ 2,73-2,83 до $ 2,75-2,81, что примерно соответствует консенсусу Уолл-стрит. По прогнозам компании, прибыль на акцию в 2021 году составит $ 2,90-3,00 при консенсусе $ 2,97 на акцию. Чистый долг с начала года увеличился на 8%, до $ 20 млрд, или 5,0х EBITDA, тем не менее это ниже среднего уровня по аналогам 5,5х EBITDA.Xcel Energy: финансовые результаты за 3К 2020 и 9М 2020 г. (млн $)

Показатель

3К 20

3К 19

Изм., %

9M 20

9M 19

Изм., %

Выручка

3 182

3 013

5,6%

8 579

8 731

-1,7%

EBITDA

1 326

1 205

10,0%

3 139

2 973

5,6%

Маржа EBITDA

41,7%

40,0%

1,7%

36,6%

34,1%

2,54%

Чистая прибыль акц.

603

527

14,4%

1 185

1 080

9,7%

Источник: данные компании, оценки ИК "ФИНАМ"

Xcel Energy: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

2016

2017

2018

2019

2020E

2021E

2022E

2023E

Отчет о прибылях и убытках

Выручка

11,1

11,4

11,5

11,5

11,8

12,3

12,6

13,0

EBITDA

3,5

3,7

3,6

3,9

4,2

4,5

4,8

5,1

EBIT

2,2

2,2

2,0

2,1

2,3

2,4

2,6

2,8

Чистая прибыль акц.

1,1

1,1

1,3

1,4

1,5

1,6

1,7

1,8

Рентабельность

Маржа EBITDA

31,9%

32,5%

31,3%

33,6%

35,4%

36,6%

38,0%

NA

Чистая маржа

10,1%

10,1%

10,9%

11,9%

12,5%

13,0%

13,5%

13,9%

ROE

12,4%

20,5%

21,3%

10,6%

10,7%

10,8%

11,0%

NA

Показатели денежного потока, долга и дивидендов

CFO

3,05

3,13

3,12

3,26

3,15

3,56

3,75

3,98

CAPEX

3,26

3,32

3,96

4,23

4,3

4,0

4,1

4,5

CAPEX % от выручки

29%

29%

34%

37%

37%

33%

33%

35%

FCFF

-0,2

-0,2

-0,8

-1,0

-1,2

-0,4

-0,4

-0,5

Чистый долг

14,8

15,7

17,1

18,5

20,3

21,4

22,7

24,4

Чистый долг / EBITDA

4,2

4,2

4,7

4,8

4,9

4,8

4,7

4,8

DPS, $

1,36

1,44

1,52

1,62

1,72

1,82

1,93

2,04

Норма выплат, %

62%

63%

62%

61%

62%

61%

61%

61%

Источник: Reuters, расчеты ГК "ФИНАМ

Оценка

При сравнительном подходе мы использовали 2 техники - оценку по мультипликаторам относительно аналогов, а также анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию $ 37,8 млрд, или $ 72,0 на акцию.

Анализ стоимости по целевой дивидендной доходности транслирует целевую капитализацию $ 41,6 млрд, или $ 79,2 на акцию, при DPS 2021П $ 1,82 на акцию и целевой доходности 2,3%.

Комбинированная целевая цена $ 75,6 на акцию на 12 мес. с потенциалом 9% к текущей цене. Полная доходность с учетом дивидендов за следующие 4 квартала (NTM) составляет 11,7%.

Исходя из уровня потенциала, мы пока не готовы рекомендовать акции к покупке и присваиваем XEL рейтинг "Держать", но имеет смысл отслеживать цену и на коррекциях формировать долгосрочные длинные позиции по эмитенту с учетом актуальной стратегии развития, операционного и финансового роста бизнеса.

Компания

EV/EBITDA 2020E

EV/EBITDA 2021E

Xcel Energy

13,5

12,5

Duke Energy

13,5

12,1

Sempra Energy

14,1

12,4

WEC Energy

15,8

14,8

DTE Energy

12,5

12,0

CMS Energy

13,2

12,4

Alliant Energy

14,3

13,2

Среднее

13,9

12,8

Целевая капитализация XEL, $

38,0

37,6

Источник: Bloomberg, оценки ИК "ФИНАМ"

Акции на фондовом рынке

Акции XEL торгуются лучше рынка и отраслевого индекса электроэнергетики S&P 500, хотя и выигрыши с начала года можно назвать скромными, чуть менее 10%. Опережающая динамика, на наш взгляд, обусловлена умеренно позитивными прогнозами по прибыли в этому кризисном году (+7% по чистой прибыли и 7% по EBITDA), сохранением практики выплаты дивидендов и их ростом, а также повышением инвестиционной программы по части "зеленых" мощностей.

Оценочные коэффициенты P/E и EV/EBITDA находятся у максимальных значений за последние 2 года. На оценочные коэффициенты оказало значение снижение процентных ставок, а также уклон электроэнергетики в США в "зеленый" сегмент.

Источник: Bloomberg

Техническая картина

На недельном графике акции торгуются в рамках восходящего канала. Если котировки смогут оттолкнуться от нижней линии фигуры, то курс может совершить ретест исторических максимумов (76,4). В случае углубления коррекции поддержку окажут 200-дневная SMA (66,7) и диапазон 66-69.

Источник: Bloomberg

Инвестиционная идея

Xcel Energy - одна из ключевых электроэнергетических и газовых компаний США, ведущая деятельность в 8 штатах США с установленной мощностью 19 ГВт.

Мы рекомендуем "Держать" акции Xcel Energy с целевой ценой $75,6. Потенциал 11,7% с учетом дивидендов NTM в перспективе 12 мес. Длинные позиции по XEL стоит формировать на ценовых коррекциях.

Мы видим операционный и финансовый рост у компании. Стратегия направлена на увеличение тарифной базы активов, рост объема и доли "зеленых" мощностей, постепенный вывод угольных станций, а также развитие зарядной инфраструктуры. Выбытие трудоемких угольных станций позволит не только улучшить экологический профиль ESG, но и повысить операционную рентабельность.Xcel Energy

Рекомендация

Держать

Целевая цена

$75,6

Текущая цена

$69,3

Потенциал с учетом дивидендов

11,7%

Возобновляемая энергетика является самым быстрорастущим источником электроэнергии в 2020 году, несмотря на кризис и общий спад потребления в США.

Основные показатели обыкн. акций

Тикер

XEL

ISIN

US98389B1008

Рыночная капитализация

$36,4 млрд

Enterprise value (EV)

$56,2 млрд

Мультипликаторы

P/E LTM

24,7

P/E 2021E

22,8

EV/EBITDA LTM

13,9

EV/EBITDA 2021Е

12,5

DY 2021E

2,6%

Инвестиционная программа 2021-2025 годов обеспечит выход показателей прибыли и дивидендов на новые рекорды и поддержит цели менеджмента по росту EPS и DPS на 5-7% ежегодно, выше инфляции. В этом году ожидается рост прибыли на 7% г/г. По итогам 9 мес. прибыль выросла на 10% г/г.Менеджмент ориентируется на выплату акционерам 60-70% прибыли. Дивиденды выплачиваются ежеквартально.

Описание эмитента

Xcel Energy - одна из ключевых электроэнергетических и газовых компаний США, представленная 4 операционными компаниями, ведущими деятельность в 8 штатах, с годовой выручкой около $ 12 млрд.

Компания обслуживает розничных, промышленных и коммерческих клиентов, а также занимается перепродажей газа и электроэнергии. Это практически полностью регулируемая компания, цены на услуги определяются исходя из окупаемости издержек.

Активы (основа) для тарифной базы на конец 2020 года достигнут около $ 33 млрд (по оценкам компании). Установленная мощность собственных генерирующих объектов составляет около 19 ГВт.

Финансовые показатели, млрд $

Показатель

2018

2019

2020П

Выручка

11,54

11,53

11,75

EBITDA

3,61

3,87

4,16

Чистая прибыль

1,26

1,37

1,47

Дивиденд

1,52

1,62

1,72

Денежный поток

-0,8

-1,0

-1,2

Финансовые коэффициенты

2018

2019

2020П

Маржа EBITDA

31,3%

33,6%

35,4%

Чистая маржа

10,9%

11,9%

12,7%

Разбивка выручки, EBITDA, активов по бизнес-сегментам (2019 г.)

Стратегия развития

Стратегия развития направлена на модернизацию сетей, увеличение объема и доли зеленых источников энергии, а также закрытие угольных станций.

Инвестиционная программа запланирована в объеме $ 22,6 млрд на период 2021-2025 годов и направлена в основном на обновление сетей. В части генерации недавно Xcel увеличила план по капитальным вложениям в СЭС и ВЭС на 2021-2025 годы на $1,4 млрд, из которых $ 750 млн приходится на обновление ВЭС и $ 650 млн - на СЭС.

Инвестиционная программа обеспечит XEL операционный рост в перспективе ближайших лет. Рост тарифной базы активов, согласно проекту компании, увеличится до $46 млрд к концу 2025 года с $33 млрд, ожидаемых на конец текущего года, что подразумевает среднегодовой темп роста 7%.

Ниже приводим данные по инвестиционной программе и тарифной базе:

Источник: данные компании

Помимо органического роста генерации через строительство, компания покупает существующие генерирующие объекты на рынке, у которых истекает срок договоров о предоставлении мощности, и оснащает их современными технологиями. Ниже приводим установленную мощность ветропарков Xcel:

Источник: данные компании, оценки ИК "ФИНАМ"

Вывод угольной генерации, в свою очередь, из эксплуатации позволит не только улучшить экологический профиль и повысить биржевую премию, но и добиться экономии по части операционных затрат после выбытия трудоемких топливных станций. Стоимость производства ветровой энергии компания оценивает в < 20 $/МВт·ч в сравнении с 22-23 $/МВт·ч по угольным станциям. Последние также являются более трудоемкими, чем ветровые.

Ниже приводим план по выводу угольных генерирующих мощностей:

Источник: данные компании, оценки ИК "ФИНАМ"

Инвестиционная программа позволит компании достичь следующих целей:

Операционный рост на фоне увеличения спроса на альтернативные источники энергии. Улучшения финансовых показателей. Инвестиции в размере ~ $ 23 млрд в 2021-2025 годах позволят нарастить тарифную базу, выполнить цели эмитента по росту прибыли и дивидендов на уровне 5-7%, а долгосрочные контракты на поставку мощности снизят волатильность операционных доходов из-за колебаний энергопотребления из-за погоды и прочих факторов. Усилить конкурентные преимущества на рынке благодаря сохранению тарифа без повышения. Улучшить операционную рентабельность выработки после выбытия угольных станций.Программа развития будет финансироваться в основном за счет собственных источников и не приведет к увеличению долговой нагрузки, поставив выплату дивидендов под риск. Целевым значением коэффициента "Долг/EBITDA" менеджмент считает 4,9х на конец 2021 года и 4,8х на период 2022-2025 годов.

Источник: Bloomberg, Thomson Reuters, расчеты ИК "ФИНАМ"

Факторы привлекательности

Долгосрочная стратегия предполагает увеличение доли альтернативной электроэнергии. Компания инвестирует в солнечные, ветровые мощности и стремится продлить срок эксплуатации ядерной станции Монтичелло (Monticello) на 10 лет, до 2040 года. До конца 2021 года XEL намерена нарастить ветровые мощности на 4,7 ГВт, до 11 ГВт. К началу 2030-х годов портфель активов генерации, согласно плану, пополнится 5 ГВт солнечных мощностей и 275 МВт аккумуляторных батарей. Доля выработки ВИЭ к 2030 году может составить 60%, в сравнении с 28% в 2019 году.Декарбонизация поддерживается правительством США, инвесторами и корпорациями. Со временем планируется переводить промышленных потребителей, транспорт (личный и общественный), котельные, а также здания на альтернативные источники для достижения амбициозных целей по снижению карбоновых выбросов, что будет создавать спрос на новые "чистые" мощности.

Согласно данным IEA, в США возобновляемая энергетика является самым быстрорастущим источником электроэнергии в 2020 г. По прогнозам агентства, несмотря на общий спад выработки в отрасли на 2,9% в кризисном году, выработка возобновляемой э/э искл. ГЭС вырастет в этом году на 15%, а в 2021 г. - на 19% на фоне ввода новых станций. Ветровые проекты добавят 23,3 ГВт мощности в этом году и 7,3 ГВт в 2021 г., а солнечные - 13,7 ГВт и 11,8 ГВт соответственно.

Одновременно с этим эмитент выводит из работы угольные мощности в рамках декарбонизации бизнеса. Доля угольной электроэнергии сократилась до 26% в 2019 году (с 56% в 2005 году), и к 2030 году по планам ее вес должен уменьшиться до 15% после вывода около 3 ГВт мощностей. Закрытие трудоемких угольных заводов позволит улучшить операционную рентабельность и предлагать потребителям тариф без повышения. Одно из направлений развития - зарядная инфраструктура. Цель к 2030 году - занять долю рынка на территории обслуживания 20% по количеству электротранспорта. Со временем все большее количество транспорта - автомобилей, автобусов и пр. - будет переводиться с топлива на электроэнергию, что будет способствовать росту спроса на электроэнергию и зарядную инфраструктуру. Xcel Energy фокусируется на трех нишах в этой сфере - установка зарядных устройств дома, в общественных местах и электрификация городского транспорта. В январе 2020 года компания развернула пилотную программу по "домашней" зарядке. Привлекательная дивидендная политика. По данным Bloomberg, компания постоянно повышает размер дивиденда, среднегодовой темп роста (CAGR) за период 2010-2020 годов составил 5,6%, что превышает долгосрочную инфляцию в США. Целевая норма дивидендных выплат составляет 60-70% прибыли, менеджмент таргетирует увеличение DPS на 5-7% ежегодно.Компания выплачивает дивиденды на ежеквартальной основе равными платежами. Финальный дивиденд за 2020 г., вероятно, составит $ 0,43 на акцию с квартальной доходностью 0,6% (~2,5% годовая DY).

Приводим ниже историю и прогноз по дивидендам:

Источник: данные Bloomberg

Отраслевые тенденции

Победа Байдена позитивна для отрасли, так как демократическая партия намерена предложить отрасли возобновляемой энергии пакет стимулов в размере $ 1,7 трлн на 10 лет. Новый президент намерен повысить корпоративные налоги, но потенциальный эффект большей налоговой ставки будет компенсироваться снижением себестоимости генерации на фоне развития технологий, а также операционным ростом бизнеса.Потенциально повышение налогов на прибыль корпораций затронет электроэнергетические компании в меньшей степени, чем остальные сектора, так как часть увеличения налоговых расходов коммунальные компании смогут переложить на потребителей. Внутри отрасли это скажется меньше всего на компаниях с холдинговыми структурами со значительной долговой нагрузкой, которые процентные расходы начисляют на уровне холдинга, а не дочерних компаний.

Снижение энергопотребления в коммерческом и производственном сегментах в этом году будет компенсировано сокращением топливных расходов. По данным EIA, стоимость угля и газа уменьшится в этом году на 3,5% и 15,2% соответственно.

Источник: данные EIA

Финансовые показатели

Xcel Energy отчиталась о росте прибыли акционеров за 9М 2020 на 10% г/г и сокращении выручки на 1,7% г/г. Снижение обусловлено, главным образом, сложившейся в кризисном году неблагоприятной динамикой потребления и цен на электроэнергию для коммерческих и промышленных потребителей. Тем не менее XEL смогла улучшить рентабельность выработки, маржа EBITDA улучшилась на 2,5 процентных пункта, до 36,6% за 9 мес., а EBITDA повысилась на 5,6% г/г, до $ 3,1 млрд, с начала года отчасти из-за оптимизации операционных затрат и снижения цен на топливо - как на газ, так и на уголь. Результаты по прибыли вышли лучше ожиданий Уолл-стрит. Менеджмент сузил прогноз по прибыли на акцию 2020П с $ 2,73-2,83 до $ 2,75-2,81, что примерно соответствует консенсусу Уолл-стрит. По прогнозам компании, прибыль на акцию в 2021 году составит $ 2,90-3,00 при консенсусе $ 2,97 на акцию. Чистый долг с начала года увеличился на 8%, до $ 20 млрд, или 5,0х EBITDA, тем не менее это ниже среднего уровня по аналогам 5,5х EBITDA.Xcel Energy: финансовые результаты за 3К 2020 и 9М 2020 г. (млн $)

Показатель

3К 20

3К 19

Изм., %

9M 20

9M 19

Изм., %

Выручка

3 182

3 013

5,6%

8 579

8 731

-1,7%

EBITDA

1 326

1 205

10,0%

3 139

2 973

5,6%

Маржа EBITDA

41,7%

40,0%

1,7%

36,6%

34,1%

2,54%

Чистая прибыль акц.

603

527

14,4%

1 185

1 080

9,7%

Источник: данные компании, оценки ИК "ФИНАМ"

Xcel Energy: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

2016

2017

2018

2019

2020E

2021E

2022E

2023E

Отчет о прибылях и убытках

Выручка

11,1

11,4

11,5

11,5

11,8

12,3

12,6

13,0

EBITDA

3,5

3,7

3,6

3,9

4,2

4,5

4,8

5,1

EBIT

2,2

2,2

2,0

2,1

2,3

2,4

2,6

2,8

Чистая прибыль акц.

1,1

1,1

1,3

1,4

1,5

1,6

1,7

1,8

Рентабельность

Маржа EBITDA

31,9%

32,5%

31,3%

33,6%

35,4%

36,6%

38,0%

NA

Чистая маржа

10,1%

10,1%

10,9%

11,9%

12,5%

13,0%

13,5%

13,9%

ROE

12,4%

20,5%

21,3%

10,6%

10,7%

10,8%

11,0%

NA

Показатели денежного потока, долга и дивидендов

CFO

3,05

3,13

3,12

3,26

3,15

3,56

3,75

3,98

CAPEX

3,26

3,32

3,96

4,23

4,3

4,0

4,1

4,5

CAPEX % от выручки

29%

29%

34%

37%

37%

33%

33%

35%

FCFF

-0,2

-0,2

-0,8

-1,0

-1,2

-0,4

-0,4

-0,5

Чистый долг

14,8

15,7

17,1

18,5

20,3

21,4

22,7

24,4

Чистый долг / EBITDA

4,2

4,2

4,7

4,8

4,9

4,8

4,7

4,8

DPS, $

1,36

1,44

1,52

1,62

1,72

1,82

1,93

2,04

Норма выплат, %

62%

63%

62%

61%

62%

61%

61%

61%

Источник: Reuters, расчеты ГК "ФИНАМ

Оценка

При сравнительном подходе мы использовали 2 техники - оценку по мультипликаторам относительно аналогов, а также анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию $ 37,8 млрд, или $ 72,0 на акцию.

Анализ стоимости по целевой дивидендной доходности транслирует целевую капитализацию $ 41,6 млрд, или $ 79,2 на акцию, при DPS 2021П $ 1,82 на акцию и целевой доходности 2,3%.

Комбинированная целевая цена $ 75,6 на акцию на 12 мес. с потенциалом 9% к текущей цене. Полная доходность с учетом дивидендов за следующие 4 квартала (NTM) составляет 11,7%.

Исходя из уровня потенциала, мы пока не готовы рекомендовать акции к покупке и присваиваем XEL рейтинг "Держать", но имеет смысл отслеживать цену и на коррекциях формировать долгосрочные длинные позиции по эмитенту с учетом актуальной стратегии развития, операционного и финансового роста бизнеса.

Компания

EV/EBITDA 2020E

EV/EBITDA 2021E

Xcel Energy

13,5

12,5

Duke Energy

13,5

12,1

Sempra Energy

14,1

12,4

WEC Energy

15,8

14,8

DTE Energy

12,5

12,0

CMS Energy

13,2

12,4

Alliant Energy

14,3

13,2

Среднее

13,9

12,8

Целевая капитализация XEL, $

38,0

37,6

Источник: Bloomberg, оценки ИК "ФИНАМ"

Акции на фондовом рынке

Акции XEL торгуются лучше рынка и отраслевого индекса электроэнергетики S&P 500, хотя и выигрыши с начала года можно назвать скромными, чуть менее 10%. Опережающая динамика, на наш взгляд, обусловлена умеренно позитивными прогнозами по прибыли в этому кризисном году (+7% по чистой прибыли и 7% по EBITDA), сохранением практики выплаты дивидендов и их ростом, а также повышением инвестиционной программы по части "зеленых" мощностей.

Оценочные коэффициенты P/E и EV/EBITDA находятся у максимальных значений за последние 2 года. На оценочные коэффициенты оказало значение снижение процентных ставок, а также уклон электроэнергетики в США в "зеленый" сегмент.

Источник: Bloomberg

Техническая картина

На недельном графике акции торгуются в рамках восходящего канала. Если котировки смогут оттолкнуться от нижней линии фигуры, то курс может совершить ретест исторических максимумов (76,4). В случае углубления коррекции поддержку окажут 200-дневная SMA (66,7) и диапазон 66-69.

Источник: Bloomberg

Свежие комментарии